ریپو چیست؟

به گزارش بیداربورس در دنیا به طور کلی، قرارداد بازخرید (ریپو) نوعی استقراض کوتاهمدت برای معاملهگران اوراقبهادار دولتی است به عنوان مثال در ریپو یک فروشنده، اوراقبهادار دولتی را معمولاً به صورت یک شبه به سرمایهگذاران میفروشد و روز بعد آنها را با قیمت کمی بالاتر بازخرید میکند.

آن تفاوت کوچک در قیمت، نرخ بهره ضمنی یک شبه یا همان نرخ بهره repo است که معمولا برای افزایش سرمایه کوتاهمدت استفاده میشود.

در ایران معمولاً بانک مرکزی در یک طرف این معامله قرار دارد.

در این معامله اگر بانکها برای تامین نقدینگی، اوراق خود را به بانکمرکزی بفروشند و بانکمرکزی نقش قرضدهنده را داشته باشد repo یا repurchase agreement رخ داده اما اگر بانکمرکزی اوراق را بفروشد و در نقش قرضگیرنده باشد اصطلاحا سیاست انقباضی را در پیشگرفته و ریپوی معکوس (reverse repo) اتفاق افتاده است.

تفاوت سود بانکی با ریپو چیست؟

نرخ سود بین بانکی در ایران تا حد زیادی به نرخ بهره ریپو نزدیک است و میتوان با اغماض این دو مفهوم را معادل یکدیگر قرار داد.

انواع قراردادهای ریپو

قرادادهای ریپو از نظر تاریخ سررسید و عملکرد به دو دسته تقسیم میشوند:

تاریخ سررسید

- ریپو یک شبه که سررسید آن یک روزه است . (Overnight Repo)

- ریپو با دوره زمانی مشخص که به قراردادی با سررسیدی اطلاق میگردد. (Term Repo)

- ریپو باز که قراردادی فاقد سررسید معین است. (Open Repo)

عملکرد

- قرارداد ریپو کلاسیک (Classic Repo) اگر در طول دوره قرارداد به اوراق بهاداری که به وثیقه گذاشته شده است سود یا بهره ای تعلق بگیرد، وجوه بهره به صاحب اصلی اوراق بهادار (شخص وام گیرنده) پرداخت خواهد شد.

- قرارداد ریپو خرید و فروش متقابل (Sell/Buy back Repo) تفاوت اصلی آن با قراداد ریپو کلاسیک در این است که هر گونه بهره تعلق گرفته به اوراق بهادار در طول دوره قرارداد به شخص وام دهنده تعلق میگیرد.

- قرارداد ریپو بازداشتی (Hold in custody) شخص دریافت کننده وام، در اصل وثیقه را به شخص وامدهنده منتقل نمیکند و در عوض، دارایی وثیقه شده، در طول دوره قرارداد، در حسابی داخلی به نام حساب قرضی نگهداری میشود. این نوع از قراردادها تنها برای موسسات با ثبات مالی بالا استفاده شده و دلیل آن نیز ریسک بالای این دسته از قراردادها برای شخص وام دهنده است، زیرا وثیقه تا پایان مدت قرارداد در حساب شخص وام گیرنده بوده و شخص وام دهنده به وثیقه دسترسی ندارد.

- نوع آخر قرارداد ریپو به قرارداد سه طرفه معروف است (Tri-party Repo) اتاق پایا، شرکتهای سرمایهگذاری و یا بانکها به عنوان یک واسطه میان دو طرف عمل میکنند و مسئول اجرای صحیح معاملات شامل نگهداری وثیقه، انتقال وثیقه، بهروز کردن حسابها (Mark to Market) و … است.

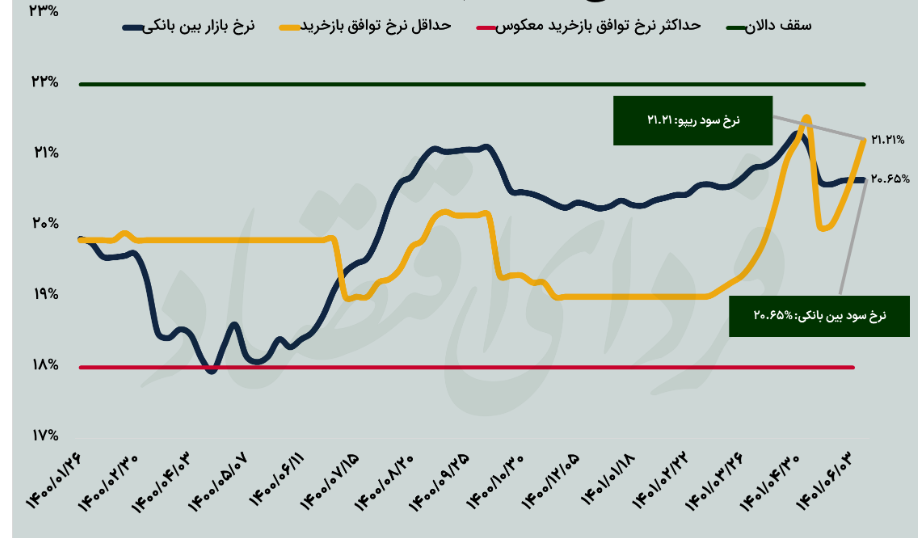

نرخ ریپو در یک سال و نیم گذشته

هدف بانکمرکزی از عملیات بازار باز چیست؟

یک کارشناس بازارهای مالی در این خصوص با بیداربورس به گفتوگو پرداخته است.

علی صادقین، کارشناس بازارهای مالی در خصوص اهداف بانک مرکزی ازعملیات بازار باز تشریح کرد: معمولا هدف بانک مرکزی از عملیات بازار باز تنظیم نرخ بهره، تنظیم رشد نقدینگی و تخصیص منابع میان بخشهای مختلف و درنهایت به نوعی اثر غیرمستقیم بر رشد اقتصادی و فعالیتها است.

به عقیده او در شرایطی که نرخ بهره بین بانکی از نظر بانک مرکزی پایین اما قدرت وامدهی و ارئه تسهیلات بالا باشد یا به عبارتی تورم در اقتصاد بیشتر باشد در نتیجه بانک مرکزی در تلاش است که سیاستهای انقباضی اجرا کند تا جلوی وام دهی و تسهیلات بیشتر را بگیرد.

وی اضافه کرد: در این شرایط بانک به دنبال این است که یک انضباط پولی را رعایت کند و از همه مهمتر نسبت سپرده دیداری به غیردیداری و یا نسبت پول به شبه پول را کاهش دهد و فعالیتهای انقباضی رو اجرا کند.

به گفته این اقتصاددان معمولا بانک در این شرایط نرخ ریپو را با این دید بالا میبرد که نرخ بهره بین بانکی را افزایش دهد تا به نوعی جلوی اعتباردهی بیش از حد و رشد نقدینگی و تورم را از طریق سیستم بانکی بگیرد.

صادقین همچنین گفت: در شرایط فعلی هم هدفی که بانک مرکزی دارد نوعی انضباط پولی انقباضی نگاه کردن به بازار پول و جلوگیری از افزایش نرخ تورم که نگران کننده است و در گروه کالاهای خوراکی و غیر خوراکی شاهد این موضوع هستیم.

افزایش نرخ ریپو، مقدمهای برای افزایش نرخ بهره

وی هدف اصلی افزایش نرخ ریپو را افزایش نرخ بهره دانست و گفت: نرخ ریپو میتواند منجر به افزایش نرخ بهره بین بانکی شود به تبع آن افزایش نرخ بهره بین بانکی سیگنالی است که میتواند منجر به افزایش نرخ سود سپرده و نرخ وای تی ام در بازارسرمایه شود.

نرخ بهره پول را از بورس میرباید

او با بیان اینکه افزایش نرخ ریپو به ضرر بازارسرمایه است، تصریح کرد: واقعیت اینجاست که نرخ بهره بدون ریسک یک رقیب و یک بدل پرقدرتی برای بازار سهام به ویژه از طرف حقوقیها و نهادهای پولی و مالی است چرا که آنها میتوانند یک بخشی از پول را وارد بازارسرمایه کنند.

صادقین ادامه داد: معمولا با افزایش نرخ بهره بدون ریسک افراد مجاب میشوند که بخش قابل توجهی از پول را در یک دارایی بدون ریسک پس انداز کنند چه در قالب اوراق و چه در قالب سپردهها که این مهم برای بازارسرمایه رقیب به حساب آید.

نرخ بهره با اقتصاد چه میکند؟

به گفته این اقتصاددان از طرف دیگر افزایش نرخ بهره میتواند هزینه استقراض را برای بنگاهها بالاببرد و به نوعی تامین مالی بیشتری را تحمیل کند در نتیجه در میان مدت و بلند مدت میتواند روی وضعیت تولید، رشد اقتصادی، فروش مقداری و حاشیه سود شرکتها تاثیر بگذارد.

خبرنگار: نازنین درویشی

نظر شما