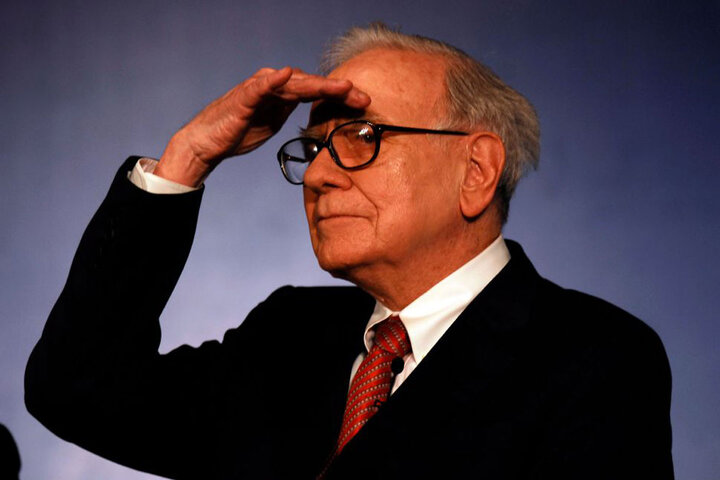

به گزارش بیداربورس، ارز دیجیتال با کمک مقالهای از آنوپام چوق، چهار قانون وارن بافت سرمایهگذار افسانهای بازارهای مالی برای سرمایه گذاری در بازارهای پرنوسان را ارائه کرد.

قانون یک: خرید سهمی برای ۱۰ سال آینده و حتی بازار تعطیل

وارن بافت همیشه به ارزش ذاتی دارایی نگاه میکند. همچنین هرگز در شرکتها یا بنگاههایی که کارآیی و هدف آنها را درک نمیکند، سرمایهگذاری نمیکند. شاید همین موضوع دلیل دور ماندن از سهام شرکتهای حوزه فناوری [یا بیت کوین] به مدت طولانی باشد.

چند شاخص کلیدی برای انتخاب یک سهم وجود دارد: شناخت شرکت یا بنگاه اقتصادی، نوع کسب و کار، تحلیل اصول و موارد بنیادین (فاندامنتال) حاکم بر شرکت، ارزیابی چشماندازهای شرکت بصورت بلندمدت از جمله ادامهدار بودن رشد، قدرت و ظرفیت درآمد پایدار و محاسبات مالی.

وی ترجیح میدهد با افراد صادق، شفاف و قابل اعتمادی که میتواند در درازمدت به آنها اتکا کند، کار کند. سهامداری مانند این است که یک کسب و کار را خریداری کردهاید. در زمان انتخاب سهام، انجام تحقیقات و فهرست کردن معیارهای شخصی، بسیار مهم است. ریسک ناشی از این است که نمیدانید دارید چه کار میکنید.

وارن بافت معمولا از استراتژی سرمایهگذاری کوتاهمدت دوری کرده و همیشه به رویکرد خرید و نگه داشتن توجه میکند و بهدنبال دارایی باکیفیت است بخصوص هنگامی که قیمت پایینتر از ارزش واقعی باشد.

قانون دو : بیش از حد بازار را دنبال نکنید

بازار میتواند مانند یک حیوان وحشی نوسان داشته باشد. جای تعجبی هم ندارد، چون فازهای گوناگون این بازار با نامهای خرس و گاو شناخته میشوند. طبیعی است که در هنگام نزولی بودن بازار نسبت به سبد دارایی کمی مضطرب و نگران شوید. کاهش تمایل به داراییهای نزولی و شاید عدم میل به خرید در کف، حرکات غریزی هستند.

یک بازار بیثبات مثل بازار کنونی میتواند برای سرمایهگذار بسیار نگرانکننده باشد. اما حفظ آرامش و عدم تاثیرپذیری از تغییرات روزانه بازار بسیار مهم است. تمرکز بیش از حد بر عملکردهای ساعتی و روزانه سرمایهگذاریها میتواند اثرات روانی مانند اضطراب ایجاد کند و در نهایت منجر به اتخاذ تصمیمات نامناسب شود.

افرادی که تلاش میکنند مدام سهام بخرند و بفروشند و با کوچکترین کاهش قیمت نگران میشوند و دائم منتظر هستند در زمان بالا رفتن قیمت بفروشند، نتایج خیلی خوبی بدست نمیآورند. شرکتهای ارزشمند معمولا در دورههای زمانی بلندمدت مثل ۱۰، ۲۰ یا ۳۰ سال، عملکرد خوبی دارند. سرمایهگذارانی که رویکرد بلندمدت دارند نباید نگران افت بازار باشند.

قانون سه : بترسید و طمع کنید

بازارها را احساسات کنترل میکند و در خط مقدم این احساسات نیز، طمع و ترس حضور دارند. یک سرمایهگذار باید نسبت به آنچه در بین دوستان، جامعه و رسانهها تبلیغ شده، محتاط باشد.

این یکی از پایهایترین اصول عملیاتی است که وارن بافت استفاده میکند. طمع به عنوان یکی از دلایل اصلی باعث افزایش ناگهانی قیمت سهام میشود و ترس به عنوان دلیل دیگر تا حدودی مسئول مارپیچهای نزولی در بازار سهام است. پیروی کورکورانه از گروهها (حتی اگر تعداد آنها زیاد باشد) در تصمیمات مرتبط با سرمایهگذاری ایده خوبی نیست.

این داستان تقلید کورکورانه از افراد همان روایت قدیمی خرید در زمان گرانی و فروش در زمان ارزانی است. به جای این کار بهدنبال یک فرصت طلایی باشید و از آن فرصت بهترین بهره را ببرید.دفعه بعدی که کسی تلاش کرد شما را برای خرید یا فروش یک دارایی ترغیب کند، گامی به عقب بردارید و از دید یک فرد بیطرف، وضعیت را بررسی کنید. در هنگام خرید، تحقیقات شخصی را انجام دهید. وقتی بازار خراب است به راحتی سرمایه را بیرون نکشید. ضررهای کاغذی واقعی نیستند. بازار بهبود پیدا میکند.

قانون چهار : معجره داشتن پول نقد همیشگی

پول نقد برای کسب و کارها مانند اکسیژن برای افراد است زمانی که وجود دارد، هیچوقت در مورد آن فکر نمیشود اما زمانی که وجود ندارد، تنها چیزی است که ذهن را به خود مشغول میکند. وارن بافت همواره از اهمیت مدیریت مالی شخصی و ضرورت تمرین عادتهای خوب صحبت کرده، عادتهایی مثل پایبندی به بودجه، سرمایهگذاری و صرفهجویی منظم و مداوم از دوران جوانی.

داشتن پول نقد در زمانهای سخت بسیار مهم است چون باعث ایجاد حس امنیت میشود. وارن بافت همیشه در ارتباط با استفاده از کارتهای اعتباری محتاط عمل میکند. توصیه وی، نگهداری مقداری سرمایه اضطراری برای جلوگیری از مقروض شدن است. اگر معاملات سودآوری پیش آمد، پول نقد این امکان را میدهد که بتوان به سرعت از این فرصت استفاده کرد.

نظر شما