به گزارش بیداربورس به نقل از دنیایاقتصاد، شاید برای اولینبار بتوان کاهش هزینه تحریم در ماههای اخیر را با عدد و رقم در معاملات شاخص بورس انرژی رهگیری کرد و به صورت آماری گزارش داد. همین محاسبات نهچندان دشوار نشان میدهد که هزینه تحریمها در یکسال اخیر در معاملات شاخص بورس انرژی به یکدوم کاهش یافته است.

آغاز روند صعودی بهای نفتخام در بازارهای جهانی، محرک جدیدی برای افزایش جذابیت فرآوردههای نفتی در بورس انرژی، بهخصوص در بازار بینالمللی آن است. این نکته را باید در کنار تلاشهای مستمر بورس انرژی برای توان بازاریابی فرآوردهها و انواع حاملهای انرژی به شمار آورد که توانمندی این بازار را بهعنوان سلاح استراتژیک ایران در بازار نفتخام و فرآوردهها به رخ میکشد. عجیب آنکه سقف موفقیتهای این بازار را باید در اوج تحریمها به شمار آورد؛ گویی بخشهای عرضهکننده تا مجبور نباشند، توجه حداکثری به بورس انرژی نمیکنند. اما توانمندیهای این بازار چیزی نیست که بتوان آن را پنهان کرد یا بهسادگی از کنار آن گذشت. به عنوان نمونه، کاهش هزینه تحریمها در بستر بورس انرژی یکی از این موارد است که میتوان با عدد و رقم به آن اشاره کرد.

نصفشدن هزینه تحریمها به گواه آمار معاملات شاخص بورس انرژی

هرچه میگذرد هزینه تحریمها در حوزه صادرات فرآوردهها کاهش مییابد و این وضعیت در بورس انرژی بهوضوح قابل رهگیری و محاسبه است که میتوان بهعنوان یک توانمندی منحصربهفرد برای بورس انرژی در نظر گرفت؛ اما چگونه؟

یکی از سازوکارهای مطرح و مهم در عرضه فرآوردهها در بورس انرژی، استفاده از قراردادهای کشف پریمیوم است که سالهاست در این بازار در عرضههای صادراتی رایج بوده و است. بهطور دقیقتر، قیمتی را نسبت به نرخهای جهانی بهعنوان قیمت پایه در نظر میگیریم و میزان رقابت بر پایه این نرخ مشخص صورت میگیرد. به عنوان مثال، وقتی قیمت نشریه پلتس بهعنوان قیمت پایه در نظر گرفته میشود، نرخ پیشنهادی عرضهکننده مثلا معادل ۷۰ دلار تخفیف است که با قیمت کشف پریمیوم منفی ۷۰دلاری وارد تابلوی بورس انرژی میشود. حال اگر به هر دلیل، رقم پریمیوم دلاری کاهش یابد، سیگنال مشخصی از کاهش هزینه تحریمهاست و میتواند برای هر معاملهای در بازههای زمانی مختلف تغییر کند.

بهسهولت قابل درک است که به مرور زمان هزینه تحریمها کاهش یافته و نرخهای فروش بیش از گذشته به قیمتهای جهانی نزدیکتر میشود. البته در کنار محاسبه رقم تغییر در هزینه تحریمها در بورس انرژی میتوان به مولفههایی همچون حجم و ارزش معاملات یا میزان تقاضا یا رقابت برای خرید اشاره کرد. حال که چارچوب فعالیتها برای محاسبه رقم تغییر در هزینه تحریمها مورد بحث قرار گرفت، زمان آن میرسد که این تغییر را محاسبه کرد. بنابراین اگر یک کالای خاص در دو بازه زمانی مورد اشاره قرار گیرد، دقت محاسبات بیشتر خواهد بود. تولیدات پالایشگاه ستاره خلیجفارس مدتهاست از بورس انرژی صادر میشود. نفتای میانی در تاریخ ۲۵ آبانماه با قیمت پریمیوم منفی ۴۷دلار عرضه شد، ولی در فرآیند رقابت به نرخ منفی ۴۶/ ۴۲دلار مورد معامله قرار گرفت که به معنای افزایش درآمد بخش دولتی بود.

اما همین کالا در تاریخ ۱۷آذرماه مجددا عرضه شد و این بار قیمت پریمیوم منفی۴۱دلار وارد رقابت شد؛ یعنی حتی با قیمتی بالاتر از قیمت معامله ماه قبل وارد بازار شد. نتیجه آنکه قیمت کشفشده آن منفی ۷۹/ ۳۷دلار بود؛ یعنی تنها در کمتر از یکماه گذشته قیمت عرضه تا بهای معامله، ۱۰دلار (هزینه پریمیوم) کاهش یافت. به عبارت سادهتر برای یک معامله ۳۵هزار تنی مرسوم ۳۵۰هزار دلار کاهش هزینه تحریمها ثبت شده است. با احتساب قیمتهای فعلی بر اساس نرخ سنا برای هر دلار نزدیک به ۲۷هزار و ۳۰۰تومان، کاهش هزینه تحریمها در همین یک معامله ۵/ ۹میلیارد تومان افزایش درآمدزایی یا کاهش هزینه تحریمها رقم خورده است. این در حالی است که در ۲۷مهرماه و ۲۵آذرماه سال گذشته همین کالا از همین تولیدکننده با قیمت پریمیوم منفی ۶۸دلاری عرضه شده، ولی معامله نشده بود؛ یعنی هزینه تحریمها در این فاصله زمانی برای این کالای خاص تقریبا نصف شده است.

تجربه نشان داده است که استمرار عرضه این کالا یا هر کالای دیگر میتواند به جذب بیشتر تقاضا و کاهش بیشتر هزینه تحریمها منتهی شود. نفتای سبک ستاره خلیجفارس را میتوان به عنوان یک نمونه دیگر کاهش هزینه تحریمها به شمار آورد. این کالا در مهر و آبانماه سال گذشته با پریمیوم منفی۵۶ تا منفی ۵۸دلار (بر هر تن) عرضه شد، ولی فروش نرفت. همین کالا در ۱۷آذرماه سالجاری با پریمیوم منفی ۳۰دلاری عرضه شد، ولی با هزینه پریمیوم منفی ۴/ ۲۵دلار در نهایت به فروش رفت. این مطلب نیز همچون معامله فوقالذکر نشان میدهد برای یک محموله ۳۵هزار تنی شاهد هستیم که هزینه تحریمها نصف شده است.

منافع شفافیت معاملات در بورس انرژی

در موارد فوق یک نکته مستتر است و آن درآمدی است که عرضهکننده از رشد قیمتهای صادراتی یا نزدیکتر شدن قیمتهای فروش به نرخهای جهانی کسب میکند. اینکه در یک معامله مشخص بین فاصله قیمت پیشنهادی فروشنده تا قیمت نهایی ثبتشده برای معامله چه افزایش درآمدی ثبت میشود، خود یک سیگنال مهم محسوب میشود. به عنوان یک نمونه مشخص، میتوان به رشد قیمت همین دو معامله بزرگ اخیر اشاره کرد. در معامله ۳۵هزار تنی نفتای میانی مورخ ۱۷آذرماه سالجاری فاصله قیمتی بین قیمت پایه و نرخ کشفشده رقمی نزدیک به ۱۱۲هزار دلار معادل ۱/ ۳میلیارد تومان بود.

همچنین در دادوستد ۳۵هزار تنی نفتای سبک، این فاصله قیمتی ۱۳۸هزار دلار معادل ۸/ ۳میلیارد تومان بود. بنابراین تنها در رقابت در دو معامله مشخص شاهد افزایش ۹/ ۳میلیارد تومانی درآمد دولت بودهایم. موارد فوق شواهد غیرقابل کتمان از معاملات قطعی در بورس انرژی است که امکان اثبات با عدد و رقم را دارد. اینکه ابزاری برای رصد و رهگیری رخدادهای پیدا و پنهان بازارها در ابعاد فرآوردههای نفتی در اختیار باشد، یک موقعیت بسیار مهم در اختیار تصمیمسازان اقتصادی قرار میدهد که نمیتوان از توانمندیهای آن چشمپوشی کرد.

آخرین اوضاع معاملاتی در آذرماه

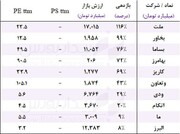

تا لحظه تنظیم این گزارش در آذرماه ۵۲۱هزار تن انواع فرآوردهها یا سایر حاملهای انرژی به ارزش ۸هزار و ۳۰۰میلیارد تومان مورد دادوستد قرار گرفته است. این در حالی است که حجم عرضههای قابل اتکای این بازار در دو رینگ داخلی و صادراتی رقمی نزدیک به یکمیلیون و ۵۰۰هزار تن بود که بیش از ۵۲۰هزار تن آن مورد دادوستد قرار گرفت. این مطلب به معنی آن است که ۳۵درصد عرضهها مورد معامله قرار گرفته است که رقم جذاب و قابل اتکایی محسوب میشود.

نظر شما