به گزارش بیداربورس، طبق قانون ۸۰-۲۰ (اصل پارتو) ، ۲۰٪ از صاحبان ارز دیجیتال را عمده سرمایه داران عمده تشکیل میدهند؛ دارایی آنها بیش از ۸۰٪ ارزش ارز دیجیتال بر حسب دلار ایالات متحده است. به عبارتی وال یا نهنگ ارز دیجیتال یک اصطلاح است که به افراد یا نهادهایی گفته میشود که صاحبان مقادیر زیادی ارز دیجیتال هستند. نهنگها به اندازه کافی ارز دیجیتال دارند که پتانسیل دستکاری در ارزیابی و قیمت گذاری ارز را داشته باشند. تصمیمگیری درباره بالا و پایین آمدن قیمت همیشه بین وال ها یا نهنگهای ارز دیجیتال انجام میشود. تصور کنید یک روز پنج نهنگ ارز دیجیتال دور هم جمع شوند و آنها تصمیم بگیرند که همه در یک ثانیه ارزهای دیجیتال خود را بفروشند.

نقش نهنگها در بازار ارز دیجیتال

تصمیمگیری درباره بالا و پایین آمدن قیمت همیشه بین نهنگهای ارز دیجیتال انجام میشود. تصور کنید یک روز پنج نهنگ ارز دیجیتال دور هم جمع شوند و آنها تصمیم بگیرند که همه در یک ثانیه ارزهای دیجیتال خود را بفروشند.این می تواند باعث سقوط قیمت آن ارز شود. پس از فروش ارزهای دیجیتال خود، آنها را با قیمت پایینتر خریداری میکنند. در این مرحله با سودی که از فروش به دست آوردند، آنها با قیمت فوقالعاده کم ارز دیجیتال بیشتری خرید میکنند. این امر ثروت آنها را افزایش داده و اگر آنها این روند را ادامه دهند، کل قیمت ارز را تحت تأثیر قرار میدهند.

نمونه ای از اقدام یک نهنگ

در این نمودار مشاهده میکنیم که چگونه یک سقوط عظیم در عرض چند دقیقه اتفاق میافتد. این ریزش توسط گروهی از نهنگهای ارز دیجیتال ایجاد شده است.

تکنیک نهنگها در شکار

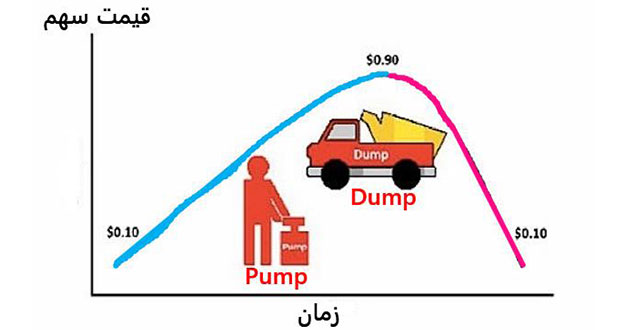

پامپ و دامپ

یکی از رایج ترین روش نهنگها، تاکتیک پامپ و دامپ است. نهنگها آنقدری سرمایه دارند که بتوانند قیمت سهام، کوین، یا توکن را به صورت تصاعدی افزایش بدهند یا به اصطلاح «پامپ» کنند. به دلیلی که در صرافی ارزهای دیجیتال هیچگونه محدودیتی وجود ندارد، انجام این کار امکانپذیر است؛ مخصوصا در ارزهای کوچکتر که در آنها ارزش کل بازار نهایتا ۱ میلیارد دلار است و آینده روشنی دارند. این تاکتیک ساده است؛ یک نهنگ یا گروهی از نهنگها خریدی بزرگ انجام میدهند. این کار منجر به افزایش بسیار زیاد قیمت میشود که در نمودارهای شمعدانی با نوارهای سبز رنگ و بزرگ نمایش داده میشوند. با بالا رفتن قیمتها، پول بیشتری جذب میشود. هر زمان که مقدار پول برای دامپ کافی باشد، نهنگ ها این کار را شروع میکنند و موج بزرگی از تغییرات را به وجود میآورند. این موج افراد زیادی را به این فکر وا میدارد که حتما این افت قیمت موقتی است و نباید فرصت سرمایهگذاری را از دست داد! از این رو با سرمایهگذاری بیشتر، سود بیشتری به نهنگها میرسد. در طول این موج، نهنگها تا میتوانند شکار میکنند و زمانی که این موج بخوابد و دریای سرمایهگذاری آرام بگیرد؛ نهنگها خیلی آهسته صحنه را ترک میکنند.

استراتژی دیوار فروش

این استراتژی معمولا در مورد ارزهایی کارساز است که مطمئنا در آینده نزدیک ارزش آنها چند برابر رشد پیدا میکند. نهنگهایی که از این روش استفاده میکنند، همواره به اطلاعات داخلی دسترسی دارند و پیش از آنکه کل بازار بداند؛ متوجه تغییرات آن میشوند، درواقع نهنگ ها، ارزهای ارزان قیمت میخرند، آنها را نگه میدارند و از همین راه سود میکنند. هر چقدر موقعیتشان بهتر باشد، بیشتر میتوانند قیمت ها را دست کاری کنند. روش انجام این کار به این صورت است که قیمتها به صورت تصنعی پایین نگه داشته میشوند. چطور این کار را انجام میدهند؟ برای این منظور، نهنگها دیوار (sell wall) کلانی را ایجاد می کنند. این دیوار قیمت را پایین میکشد. این موضوع سرمایهداران را نگران کرده و آنها را به فروش، آن هم با پایینترین قیمت ممکن ترغیب میکند. نهنگ ها هم از فرصتی که پیش آمده برای خرید استفاده میکنند. با برداشته شدن سل وال موج قیمتی بزرگی در بازار بلند میشود و وقتی که حاشیه قیمتی به اندازه کافی گسترش پیدا کرد، نهنگها دامپ کردن را آغاز میکنند.

چطور فریب تکنیک سل وال را نخوریم؟

با شناسایی رمزارزهای مستعد رشد و بررسی فاندامنتال (بنیادی) آنها میتوان طعمه نهنگها نشد.

تکنیک واش ترید (whash trade)

هدف تکنیک واش ترید (یا همان تجارت شستشو) بیشتر نشان دادن حجم معاملات است. اما چطور؟ نهنگها با حجم زیادی رمز ارز میخرند و بلافاصله همان را میفروشند. این خرید و فروش لحظهای حتی اگر با قیمت یکسان انجام شود، چون دوبار معامله شده حجم معاملات را بالا نشان میدهد. از آنجایی که حجم معاملات به طور لحظهای ثبت و گزارش میشود، این تغییر سیگنالی است که نظر سرمایهگذاران را به خود جلب میکند. در واقع نهنگها با دستکاری حجم معاملات سعی دارند در بازار هیاهو ایجاد کنند.

چطور فریب تکنیک واش ترید را نخویم؟

با مقایسه کردن حجم معاملات میتوان این فریب را شناخت. تفاوت چشمگیر حجم معامله یک روز با روزهای دیگر مشکوک است و میتواند تاثیر نهنگهای ارز دیجیتال را لو بدهد.

انواع نهنگ در ارز دیجیتال

در بازار ارزهای دیجیتال انواع مختلفی از نهنگ وجود دارد که هر کدام تأثیر متفاوتی بر این بازار دارند.

صرافیهای بزرگ

در صرافیهای بیت کوین سکههای زیادی ردوبدل میشوند، این سکهها ممکن است متعلق به هزاران یا حتی میلیونها کاربر باشند. اگرچه این صرافیها بیت کوین زیادی در اختیار دارند اما تعداد معاملاتی که کاربران در این صرافی انجام میدهند بسیار کم است یا معاملات را تنها بین آدرسهای خود انجام میدهند. در هر صورت این صرافیها و سرمایه گسترده آنها متعلق به کاربران است و معاملات آنها تأثیر چندانی بر بازار ارزهای دیجیتال ندارد.

بنیانگذاران

· بر اساس گزارشهای بیت مکس (BitMEX) ساتوشی ناکاموتو، خالق بیت کوین نیز ممکن است یکی از نهنگهای بازار باشد و تخمین زده میشود حدود ۱ میلیون بیتکوین در آدرس خود داشته باشد.

· ویتالیک بوترین بنیانگذار پلتفرم اتریوم نیز، آدرس خود را اعلام کرده است و در حال حاضر ۳۴۵۰۰۰ اتر در اختیار دارد که یکی از بزرگترین آدرسهای اتریوم به شمار میرود.

· جد مک کالب بنیانگذار ارز دیجیتالی ریپل نیز حدود ۴.۴ میلیارد ریپل را در چهار آدرس مختلف نگهداری میکند.

استیبل کوینهای مهم

استیبل کوینهایی مانند تتر، نهنگهای غولپیکر بازار بهشمار میروند. این کوینها میتوانند در طول زمانی کوتاه توکن ایجاد کنند یا توکن سوزی کنند. البته نقل و انتقالهایی که در اثر ایجاد یا توکن سوزی انجام میشود، نتیجه دیگری به جز انجام تراکنشها ندارد. خرید تتر توسط کاربران به قدرت گرفتن این نهنگ بازار کمک زیادی میکند.

خلافکارها

امروزه پلیس بینالملل اغلب نهنگهای بزرگ بازارهای ارز دیجیتال که دارایی خود را از راه خلاف به دست آوردهاند شناسایی و غیرفعال کرده است. مشهورترین آنها بازار راه ابریشم (SILK ROAD) بود که در سال ۲۰۱۳ تعداد ۱۴ هزار و ۴۰۰ بیت کوین داشت. مهمترین نهنگ خلافکار فعال، سارق صرافی بیتفینیکس است. این سارق سال ۲۰۱۶ تمام دارایی این صرافی را سرقت کرد. در حال حاضر این وال توسط مراکز رصد بهشدت زیرنظر است و کاربران شبکه از انجام تراکنش با آن منع شدهاند.

اولین دارندگان ارزهای دیجیتال

برخی از آدرسهای بزرگ بیت کوین به دارندگان اولیه تعلق دارد. اینها افرادی هستند که در اوایل انتشار بیتکوین و به لطف قیمتهای پایین بازار توانستند مقادیر قابل توجهی ارز دیجیتالی خریداری کنند. در حال حاضر، در میان بزرگترین آدرسهای بیت کوین، آدرس ۲۵ و ۲۶، هر کدام حدود ۳۰۰۰۰ بیت کوین در اختیار دارند و این مقدار را از سال ۲۰۱۰ تاکنون حفظ کردهاند. بعد از این دو آدرس، آدرس نیز ۴۱ از سال ۲۰۱۰ تا الآن حدود ۲۰۰۰۰ بیت کوین را نگه داشته است.

آیا همیشه باید حواسمان به نهنگها باشد؟

جواب این سؤال برای اغلب سرمایهگذاران منفی است. نهنگها ممکن است هر آن موج جدیدی را در بازار ارزهای دیجیتال ایجاد کنند و منجر به افت یا صعود شدید قیمتها شوند، اما اگر شما به صورت بلندمدت سرمایهگذاری کنید و به رشد یا افت لحظهای قیمتها توجه نکنید، موجهایی که نهنگها ایجاد میکنند تأثیری بر روی سرمایه شما نخواهد گذاشت.

آیا وجود نهنگها خطر بزرگ برای بازار به همراه دارد؟

بله و خیر. به عنوان مثال در الگوریتم اجماع اثبات سهام (PoS)، نهنگ ارز دیجیتال اغلب رفتاری قابل پیشبینی و بیضرر دارند. با این حال هنگامی که تعداد این نهنگها در یک پلتفرم زیاد باشد، دارندگان خرده سهام نادیده گرفته میشوند و اختلاف طبقاتی بزرگی شکل خواهد گرفت. در پلتفرمهایی مانند بیت کوین که از الگوریتم اجماع اثبات کار (PoW) استفاده میکنند، نهنگها به راحتی میتوانند بر قیمت سکه تأثیر منفی بگذارند؛ مثلا نهنگها اگر بخواهند سکههای بیشتری را به سرمایه خود اضافه کنند، قسمتی از سرمایه خود را میفروشند که منجر به افت شدید قیمت میشود و سپس با قیمتی ارزانتر سکههای بیشتری را به سرمایه خود اضافه میکنند.

چطور نهنگهای بازار را زیر نظر بگیرم؟

همیشه اظهار نظرهای نهنگهای شناخته شده بازار را زیر نظر بگیرید و سعی کنید از حرکتهای آنها مطلع باشید. این سادهترین راهکار برای پیش بینی نهنگها و تاثیری است که روی بازار خواهند گذاشت. اما در کنار این راهکار ساده با رعایت چند نکته ساده میتوانید شناخت بهتری از بازار داشته باشید و حرکتهای ریز نهنگها را قبل از اینکه دیگران متوجه شوند شناسایی کنید.

· اولین نکتهای که به شما کمک میکند، بررسی مداوم لیست سفارشها است که یک تغییر ناگهانی میتواند نشانه مهمی برای شما باشد. این تغییر میتواند شامل سفارشهای خریدوفروش بزرگ یا غیرعادی باشد.

· همینطور در شرایط رکود بازار هر نوسان غیر طبیعی نمودار میتواند نشاندهنده حرکت نهنگها باشد. افزایش یا افت شدید قیمتها در شرایط رکود و ثبات قیمتها در بسیاری موارد زیر سر نهنگها است.

· معمولاً حجم خریدوفروش در بازار متعادل و در تناسب با یکدیگر است، اگر کفه این ترازو به یک سمت متمایل شود احتمالاً پای نهنگها در میان است.

· البته استخرهای تاریک یا Dark Pool هم وجود دارند که مبادلههای انجام شده در آنها از چشم دیگران دور نگه داشته میشوند، با این وجود لازم است به روندهای بازار دقت شود تا تصمیمگیریهای بهتری صورت بگیرد.

خبرنگار:گلاره کحالی

نظر شما