به گزارش بیدار بورس، این روزها نگاه اکثر سرمایهگذاران به وین دوخته شده است؛ جایی که با اوج گرفتن انتظارات مثبت از قریبالوقوع بودن توافق، قیمت ارزهای خارجی سر به زیر شده و در بورس نیز موجب شکلگیری تقاضای بهتر برای سهام موسوم به برجامی شده است. اما صنایع بورسی در این دوره چه واکنشی نشان خواهند داد؟ آیا تجربیات دوره گذشته مجددا تکرار میشود؟

بازار سهام در هفته گذشته شاهد عقبنشینی شاخص کل بهرغم تداوم حمایت نهادهای حقوقی بود تا جایی که با کاهش ۳/ ۱درصدی، این متغیر مهم دوباره به کانال پایینتر فرو افتاد تا ابرکانال ۳/ ۱میلیون واحدی که پیشتر به عنوان حمایت عمل میکرد حالا به شکل مقاومت بر سر راه رشد بازار ظاهر شود.

در همین حال، بحث داغ پیرامون حمایتهای اخیر و میزان اثربخشی آن بالا گرفته و گفتوگوی زیادی را در بین کارشناسان موجب شده است.

در خارج از بازار، نگاه اکثر سرمایهگذاران به وین دوخته شده است؛ جایی که با اوج گرفتن انتظارات مثبت از قریبالوقوع بودن توافق، قیمت ارزهای خارجی سر به زیر شده و در بورس نیز موجب شکلگیری تقاضای بهتر برای سهام موسوم به برجامی شده است.

تاریخ تکرار میشود؟

در حالی که بر اساس قرائن موجود احتمال توافق هستهای افزایش یافته، بازارها در ایران شروع به واکنش به این شرایط جدید کردهاند. در صورت حصول توافق، انتظار میرود تا تحریمهای مرتبط با فروش نفت و دسترسی به ذخایر مسدودی رفع شود.

این اقدام با توجه به قیمتهای کنونی نفت و نیز برآورد حجم ذخایر میتواند تا بیش از ۵۰میلیارد دلار درآمد جدید به سمت اقتصاد ایران در مقیاس سالانه روانه کند که آثار کوتاهمدت آن قابل چشمپوشی نیست. این رویداد هم مشکل کسری بودجه دولت در سال آینده را به کلی برطرف میکند و هم امکان کنترل نرخ ارز در سطوح کنونی را برای بانک مرکزی ممکن میسازد.

از منظر بورس هم نگاهی به گذشته، میتواند چراغ راه آینده باشد. در همین راستا، باید توجه داشت سهام کالایی و صادراتی در یکسال بعد از انعقاد برجام اولیه عموما نتوانستند بازدهی مثبتی را کسب کنند. البته تفاوت وضعیت کنونی عبارت از بالاتر بودن نرخ کامودیتی به میزان قابل ملاحظه نسبت به دوره قبلی است.

این شرایط هر چند ممکن است برای سهام این گروه یک نقطه قوت تلقی شود اما از منظر ریسک کاهش قیمتهای کامودیتی یک عامل تهدید محسوب میشود. تفاوت دیگر بالاتر بودن نسبی قیمتهای سهام به صورت عمومی است.

یک سنجه مهم در این زمینه به نسبت ارزش بازار به تولید ناخالص داخلی مربوط میشود که مقایسه آن از رشد ۱۰۰درصدی نسبت به دوره برجام حتی با لحاظ اثر ورود شرکتهای جدید حکایت میکند؛ از این جهت، پتانسیل رشد فراگیر سهام کمتر به نظر میرسد.

یکی دیگر از نکات تفاوت مهم، تداوم سیاست پولی نسبتا انبساطی با حفظ نرخ سود بانکی زیر ۲۰درصد و نیز رشد نقدینگی بالاتر از میانگین تاریخی (۲۵درصد) است که در مجموع به نفع بازارهای دارایی از جمله سهام است؛ در حالی که در دوره پیشین، اجرای سیاست پولی انقباضی عملا یکی از عوامل رکود فراگیر بازارها بود. حوزه دیگر تمرکز سرمایهگذاران عبارت از نحوه تاثیرپذیری صنایع موسوم به ریالی یا برجامی است.

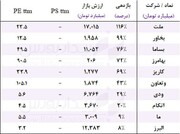

در این خصوص، رفتار بازار نشان میدهد صنایعی نظیر خودرو، داروسازان، قند و شکر، مخابرات، رایانه و زراعت در یک بازه یکسال بعد از توافق از نرخ اوراق با درآمد ثابت بازدهی بهتری داشتند.

با این حال، توجه به این نکته حائز اهمیت است که وضعیت بنیادی برخی صنایع نظیر خودروسازی در سالهای اخیر تضعیف شده است. آخرین نکته قابل استنباط از تجربه تاریخی مزبور این است که تحولات برجامی تنها پس از اعلام خبر قطعی توافق تاثیر خود را بر بازار سهام آشکار کردند و تا پیش از آن معاملهگران با تردید نسبت به امکان رفع تحریمها مینگریستند.

حمایت یا ضد حمایت ؟

در روزهای اخیر، تلاش برخی نهادهای حقوقی و نیز شرکتها جهت حمایت از سهام بزرگ و شاخصساز از طریق تزریق پولی گسترده و چیدن سفارشهای سنگین خرید در قیمتهای نزدیک به صفر تابلو مباحثهساز شده است.

این نحوه حمایت در ابتدا به ظاهر موفق بود اما از آنجا که بر نمادهای محدودی متمرکز بود، به تدریج فشار فروش بر بقیه سهام بازار افزایش یافت و همین مساله منجر به تشویق مالکان شرکتهای مورد حمایت برای غنیمت شمردن فرصت و تشدید عرضه بر نمادهای حمایتی شد. در واکنش به موج عرضهها، نهاد ناظر تصمیم گرفت تا بخشی از فروش انجام شده حقوقیها را ابطال کند.

این تصمیم اما سیگنال دیگری به بازار ارسال کرد که این حمایتها یک فرصت محدود برای فروش از سمت فروشندگان غیرحقوقی است و همین مساله باز هم در تداوم فشار عرضهها موثر بود. علاوه بر این، اختصاص منابع بازارگردانی از محل موجودی نقد شرکتها طبیعتا توان نقدینگی بنگاهها را برای مصارف اصلی سرمایهگذاری و تولید آنها محدود میکند.

به این ترتیب، حمایتهای مزبور نه تنها موجب بازگشت رونق به بازار نشده بلکه یک عامل ابهام جدید در خصوص نحوه ادامه این روند وسرنوشت قیمتها بعد از قطع آن ایجاد کرده است. این در حالی است که شاید بازگشت به همان فلسفه قدیمی «بازار» یعنی اجازه کشف نرخ بر مبنای نیروهای عرضه و تقاضا راهگشا باشد.

در همین راستا، بر اساس استقرای تجربی، هرچند ممکن است قیمتها در کوتاهمدت بر اساس هیجانزدگی خریداران یا فروشندگان از ارزش ذاتی فاصله بگیرد اما در نهایت، با تامین نقدشوندگی بیشتر برای خریداران و فروشندگان، یک فرآیند خود انتظام شکل میگیرد که خروجی آن در میانمدت از هرگونه دخالت یا اعمال سلیقه خارج از مکانیزم طبیعی عرضه و تقاضا برای بازار و سرمایهگذاران آن بهتر است.

چرخش آخرین بازمانده به سمت مبارزه با تورم

تا پیش از این، رویکرد بانک مرکزی اروپا به عنوان یک استثنا در بین نهادهای پولی کشورهای توسعهیافته در مواجهه با تورم یک سال اخیر محسوب میشد؛ زیرا که این نهاد، با تاکید بر عدمپایداری فشارهای تورمی از هرگونه تغییر سیاست و عقبنشینی از انبساط پولی، اجتناب میکرد.

نشست اخیر بانک مرکزی اروپا اما شاهد یک چرخش غیرمترقبه بود؛ به نحویکه خانم لاگارد به عنوان رئیس نهاد مزبور اعلام کرد شرایط تورمی تغییر کرده و فشار افزایش قیمتها پایدارتر از آنچه تصور میشد، شکل گرفته است.

در واکنش به این موضعگیری، بهره بین بانکی یورو در پایان سال ۲۰۲۲ از صفردرصد به نیمدرصد در پیشبینیها افزایش یافت. نهاد مزبور همچنین برنامه تزریق نقدینگی اضطراری به بازار بدهی که در دوران پس از کرونا تاکنون منجر به خرید ۲ تریلیون دلار اوراق بدهی شده را متوقف میکند.

به این ترتیب میتوان گفت بانکهای مرکزی اقتصادهای بزرگ (به جز ژاپن و چین) فرمان سیاست پولی را به سمت انقباض چرخانده تا بلکه با تورم بیسابقه فعلی از دهه ۹۰ میلادی مبارزه کنند.

سابقه تاریخی نشان میدهد که تغییر سیاست پولی با یک فاز تاخیر میتواند بر مهار تقاضا و نرخهای کالایی موثر باشد؛ وضعیتی که هرچند در کوتاهمدت تهدیدی از بابت ورود شوک به بازار کامودیتی و کاهش فراگیر قیمتها را ایجاد نمیکند اما در افق میانمدت بهویژه سال آینده میلادی، پتانسیل ایجاد موج اصلاحی در نرخ کامودیتیها در سطح جهانی را در بردارد که در صورت تحقق، برای شرکتهای کالامحور صادراتی از جمله در بورس تهران حائز اهمیت تلقی میشود.

نظر شما