به گزارش بیداربورس به نقل از دنیایاقتصاد، اما آیا رها کردن دارایی در سهام و پرهیز از خرید و فروش یا اصلاح کردن پرتفو و نگهداری سهمی برای چند سال تحت هر شرایطی به معنای سرمایهگذاری بلندمدت بوده و سودآور است؟ چگونه میتوان یک سرمایهگذاری بلندمدت موفق در بورس داشت؟

بازار سهام در تمامی کشورهای جهان از جمله ایران دربرگیرنده سلایق و علایق متعددی است. در این بازار هر یک از فعالان متناسب با صلاحدید خود اقدام به خرید و فروش سهام میکنند، با اینحال نبود دیدگاه عمیق و اصولی در این بازار میتواند برای سرمایهگذاران فاجعهبار باشد و همانند آنچه که در یک سال و نیم گذشته شاهد بودیم زیانهای سنگینی را به سرمایهگذاران تحمیل کند.

نبود دیدگاه معین و چارچوب مشخص سرمایهگذاری سببشده تا سرمایهگذاری بلندمدت یا کوتاهمدت و فعال یا غیرفعال منجر به سردرگمی فعالان بازار سهام شود. بسیاری در یک سال اخیر با فرض بازده بالای بازار سهام در چند دهه گذشته فروشندگان سهام را شماتت کرده و از آنها خواسته بودند که دیدی بلندمدت به بازار سهام داشته باشند.

این در حالی است که منطقا صرف ماندگاری در بازار سهام را نمیتوان به معنای سرمایهگذاری بلندمدت دانست، اما سرمایهگذاری بلندمدت در بورس چگونه امکانپذیر است؟ آیا پرهیز از خرید و فروش سهام و نگهداری آن برای چند سال به معنای سرمایهگذاری بلندمدت بوده و سودزا است؟

*اتفاقنظر روی یک موضوع

بازار سهام مدتها است که در دام رکود افتاده و تمامی حرفها و عملها برای بیرونآوردن آن از دام رکود هیچ فایدهای نداشته است. شاخص بورس مداوم حول محدوده یکمیلیون و

۲۰۰ تا یکمیلیون و ۳۰۰هزار نوسان میکند و هر موجی از تقاضا که از سوی حقوقیها ایجاد میشود با عرضه حقیقیها مواجه شده و از سوی آنها به منزله فرصت خروج از بازار راکد سهام تلقی میشود. بهدنبال همین رویداد بازار سهام تقریبا بهطور بیوقفهای شاهد خروج پول فعالان خرد بازار است.

دادهها حکایت از آن دارد که از زمان شروع ریزش شاخص بورس، یعنی دقیقا از بیستم مردادماه سال گذشته تاکنون، بیش از ۱۰۰هزار میلیاردتومان پول حقیقی از بازار یاد شده خارج شده که رقمی به مراتب بیشتر از منابع وارد شده به بورس از ابتدای سال۹۹ تا تاریخ یادشده (۲۰مرداد) است.

در این میان هر بار که شاخص اندکی بالا رفته و بعدا با شتاب بیشتری پایین آمده، بازار توصیهها و رهنمودها از سوی کارشناسان بازار سهام و متخصصان حوزه اقتصاد مالی داغ بوده است. از مطالبی نظیر داشتن حد ضرر و لزوم فعالیت تحلیلی در بازار سهام تا لزوما بهرهبردن از مزایای سرمایهگذاری غیرمستقیم و یا حتی دوریجستن از سیگنالفروشان در فضایمجازی؛ اینها همه و همه جزو مسائلی بودهاند که به گوش فعالان خرد بازار آشنا هستند.

مسوولان بازار سهام هم که نظرات خود را داشتهاند و با آنکه به سبب برخی از تصمیمات بارها از سوی فعالان خرد و کلان این بازار شماتت شدهاند، توصیههای خود را داشتهاند.

در طول این مدت ورای همه اختلافنظرها که درخصوص نحوه حمایت از بازار سرمایه وجود داشته، یک تصور وجود دارد که در بین فعالان بازار سهام و مسوولان آن مشترک است. استناد آنها به رشد ارزش بازار سهام در دهههای اخیر حکایت از آن دارد که بازار سهام بر اساس تحولات رخ داده در سبد بورس تهران پربازدهترین بازار دارایی ایران در بلندمدت بوده که نسبت به داراییهایی نظیر ملک، سکه و دلار بیشترین بازدهی را در طول سالیان اخیر داشته است.

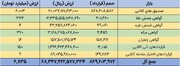

براساس دادههایی که چندی قبل از سوی یکی از موسسات سرمایهگذاری فعال در بازار ایران منتشر شد، بورس طی ۲۰ سال اخیر در شرایطی بیش از ۳۸۲ برابر رشد ارزش داشته که در همین مدت ارزش ریالی سپرده بانکی با فرض پسانداز یک مبلغ معین ۳۸ برابر، سکه ۱۹۰برابر و ملک ۹۶برابر شده است.

همین امر سبب شده تا هرکدام از دستاندرکاران بازار سهام در کنار فعالان با سابقه و ثابت این بازار بر لزوم سرمایهگذاری بلندمدت متفقالقول باشند.

آنها بر این باور هستند که با توجه به تجربه سالهای اخیر بازار سهام اگرچه بعد از دورههای رونق تورمی این بازار با رکودهای سنگین و طاقتفرسایی روبهرو میشود، با این حال همین توانایی بازار سهام در بازپسگرفتن ارزش دارایی مردم از تورم دلیل خوبی است برای اینکه همچنان به این بازار اتکا کرده و سعی کنیم تا با پذیرفتن ناملایمات آن به هر نحویکه شده گلیم خود را در روزهای سخت از بازار سهام بیرون بکشیم تا روزهای خوب آن هم فرابرسد، با اینوجود یک مساله مهم مطرح است.

در بازاری به مانند بازار سهام ایران که به واسطه نوسانات شدید متغیرهای سیاسی و اقتصادی دائما دستخوش تغییر و تحول است چگونه میتوان سرمایهگذاری بلندمدت داشت؟ آیا صرف رهاکردن دارایی در سهام و در نظر گرفتن نوسانهای قیمت آن سرمایهگذاری بلندمدت است؟

*یک تصور غلط

از سال گذشته تاکنون که شاخصهای بورس و فرابورس شروع به کاهش کردهاند، بسیاری بر این باور بودهاند که به سبب بازده بلندمدت شاخص بورس، مردم باید سهام خود را نگاه دارند و دیدی بلندمدت نسبت به بازار سرمایه داشته باشند.

این در حالی است که سرمایهگذاری بلندمدت و داشتن نگاه حرفهای به بازار سهام هیچ ارتباطی با نفروختن سهام در شرایط بحرانی ندارد، در واقع اینکه یک سرمایهگذار اساسا تا چه حد باید سهام خریداریشده یا هر دارایی دیگری را در پرتفوی خود نگهداری کند، امری است تابع مطلوبیت او، درکی که او از عامل ریسک دارد و پیشفرضهای سرمایهگذاری که قبل از اقدامکردن به خرید یک دارایی داشته است.

بنابراین حتی اگر فرض کنیم که نگهداری یک یا چند سهم که با قیمتهای شاخص ۲میلیون و ۱۰۰هزار واحدی خریده شدهاند از لحاظ تحلیلی کار درستی باشد (که نبود) بازهم توصیه به مردم برای نفروختن سهام امری از پایه اشتباه و بیاساس بوده است، چراکه هیچکس در هیچجای دنیا صرفا با نفروختن سهام خود به یک سرمایهگذار حرفهای تبدیل نمیشود، چراکه اگر اینطور بود خود فعالان حقوقی بازار پیش از همه دست از فروش سهام برمیداشتند.

بررسی سخنان خبرگان مالی و چهرههای برجسته سرمایهگذاری در بازارهای مالی دنیا حکایت از آن دارد که موفق یا موفقنبودن یک سرمایهگذاری لزوما ارتباطی با شناسایینشدن ضرر ندارد یا حتی کسب سود ندارد.

آنچه که یک سرمایهگذاری موفق را از یک سرمایهگذاری ناموفق متمایز میکند تطابق نسبی سرمایهگذاری با اهداف از پیش تعیینشده آن است، از اینرو برای افرادی که با نیت سوداگرانه وارد بازار سهام میشوند، تبدیلشدن ناگهانی به سرمایهگذاران بلندمدت صرفا با تغییر شرایط بازار موفقیت به حساب نمیآید، چراکه حکایت از ضعف دیدگاهها و استراتژی دارد و بهعنوان گواهی بر احتمالا زیاندیدن فرد تلقی میشود، در واقع برای سرمایهگذار کوتاهمدت، افزایش افق سرمایهگذاری شبیه به این است که فردی که از تهران قصد عزیمت به کرج را دارد، صرفا به این دلیل که ورودی شهر مقصد بسته شده برای مقابله با ناکامی خود تا وقتی که باک ماشین خالی شود به گاز دادن ادامه بدهد.

*سرمایهگذاری فعال و غیرفعال

بعضا مشاهده شده که طرفداران عدمفروش سهام در برش زمانی کوتاه، سرمایهگذاری بلندمدت را نشانهای از بلوغ سرمایهگذاران میدانند.

این در حالی است که بنا به آنچه که پیشتر شرح داده شد بلوغ سرمایهگذار صرفا زمانی قابلحصول است که او بداند با چه هدفی و بهسوی چه مقصدی پای به معاملات پرریسک بازار سهام میگذارد، از اینرو نمیتوان رهاکردن هر سهمی در پرتفوی را ناشی از داشتن رویکرد PASSIVE یا همان منفعلانه در بازار سهام دانست.

برای تشریح این موضوع خوب است بدانید سرمایهگذاری در بورس را میتوان در دو گروه سرمایهگذاری فعال (Active) و غیرفعال (Passive) جای داد. در سرمایعگذاری اکتیو یا فعال، فرد بر اساس رویکرد معاملهگری (تکنیکال یا فاندامنتال) درصدد است تا در کوتاهترین زمان ممکن نهایت استفاده را از بازار برده و بالاتر از حد معمول هم سود کند.

به این ترتیب رویکرد این گروه از سرمایهگذاران عموما کوتاهمدت بوده و بیراه نیست اگر بگوییم همین افراد نقدشوندگی بازار را افزایش میدهند. گروه دوم یعنی سرمایهگذاری غیرفعال، به نوسانات کوتاهمدت توجهی ندارند و با دیدی بلندمدت معامله میکنند.

این گروه با نیت قبلی و پس از بررسیهای تحلیلی شرکتها برای افقهای چندساله به چینش پرتفوی میپردازند اما ممکن است با بروز اتفاقات ناگهانی و پیشبینی نشده بازهم دست به اصلاح سبد سهام خود بزنند.

سرمایهگذاری غیرفعال یا Passive در عمل به حالتی اطلاق میشود که در آن سرمایهگذار میلی به خرید و فروش مکرر سهام ندارد و از اینرو با انجام بررسیهای اولیه اقدام به خرید سهامی میکند که به زعم او نیاز به پایش چندانی ندارد و در بلندمدت میتواند ضمن پایداری در جریان نقد عایدی برای سهام از افزایش قیمت مناسبی هم برخوردار باشد، در واقع آنچه که میتوان از آن بهعنوان مهمترین خصیصه سرمایهگذاری غیرفعال برشمرد، پایینبودن دفعات معامله، هزینه کارمزد پایین و داشتن نگاه بلندمدت در سهامداری است. چنین سهامداری سرمایهگذاری خود را از ابتدا بر مبنای همین رویکرد انجام میدهد.

این در حالی است که سرمایهگذار فعال یا Active از ابتدا رویکرد زمانی متفاوتی دارد. او به سبب آنکه قصد تداوم انباشت پول در یک دارایی برای مدتی طولانی را ندارد برخلاف سرمایهگذار غیرفعال هر روز بازار دارایی موردنظر خود را رصد میکند. کوتاهبودن دوره سرمایهگذاری موجب میشود تا او سعی کند از هر فرصتی حتی اندک در بازار سهام برای کسب سود بهره ببرد.

همین امر سبب میشود تا او ضمن پرداخت هزینه تراکنش بالا برای خرید و فروش سهام نگاهی متفاوت نسبت به ارزندگی سهم داشته باشد، در واقع او ممکن است سهامی را بخرد که از حیث بنیادی و بلندمدت هیچتوجیحی برای ارزندگی آن ندارد اما به دلیل اینکه نوسانهای خوبی از آن بهدست میآید برای فعالان بازار یادشده جذاب است.

نکتهای که باید توجه داشت این است که او نیز مانند سرمایهگذار غیرفعال از ابتدا بر اساس استراتژی معینی که مبتنی بر خرید و فروش بسیار است پا به بازار مربوطه گذاشته و نیازی به تغییر مسیر و نگهداری سهام نمیبیند. چنین فردی عموما با بهرهگیری از حد ضرر زمانی یا قیمتی از موقعیت غیرسودده خارج میشود.

نکته مهم در بررسی این دو نوع سرمایهگذاری این است که هر دوی این اشخاص برای داشتن یک بازار کارآ لازم هستند؛ چراکه دسته اول با داشتن رویکرد بلندمدت نگاه تحلیلی و اقتصادی را در بازار زنده نگاه میدارند و دسته دوم با انجام خرید و فروشهای متعدد منجر به ایجاد نقدشوندگی در بازار میشوند؛ از اینرو نمیتوان هیچکدام را بر دیگری دارای برتری دانست، با اینحال تحلیل عملکرد این سرمایهگذاران نشان داده که در کشورهای پیشرفته سرمایهگذاری غیرفعال برای افراد عادی بازدهی بسیار بالاتری داشته است، چراکه ضمن کاستن از هیجانات مقطعی بازار برای سرمایهگذار از هزینههای زمانی و معاملاتی بهشدت میکاهد و راه را برای داشتن نگاهی بلندمدت و به دور از حاشیه در بازار سهام فراهم میکند.

*راه و چاه در بورس

با توجه به آنچه که تاکنون گفته شد ناگفته پیداست که سرمایهگذاری امری است پرریسک که پرداختن به آن نیازمند آگاهی و تجربه است. در سالهای اخیر نوسان مداوم قیمتها در کل اقتصاد، سرمایهگذاران در داخل ایران را بر آن داشته تا سعی کنند با ورود به این بازار ارزش دارایی خود را از گزند تورم حفظ کنند، با اینحال همین ورود سراسیمه مانع از آن شده که دانشاندوزی و داشتن نگاه استراتژیک در این بازار مقدم بر خود سرمایهگذاری باشد.

با شروع واژگونی قیمتها در سال گذشته همانطور که پیشتر شرح داده شد، بسیاری با فرض اتخاذ رویکرد بلندمدت در بازار سهام از فروش سهام خود سر باز زدند و حالا بسیاری از آنها در ضررهای سنگینی قرار دارند.

این در حالی است که همین افراد تا قبل از شروع افت قیمتها سرمایهگذاران کوتاهمدتی و بهظاهر فعال بودند، از اینرو میتوان نتیجه گرفت که بیشتر فعالان بازار سهام در سالهای اخیر به شکلی غیراصولی و بدونداشتن برنامه قبلی سرمایهگذاری کردند و در بسیاری از موارد حتی تحلیلی از خود نداشتهاند که باید چه چیزی را بخرند یا بفروشند.

با این حال بهنظر میآید که نزدیک به دو سال حضور در بازار پر ریسک سهام آنها را بسیار آبدیدهتر از قبل کرده است، بهطوریکه میتوانند برای دستیابی به بازده بلندمدت در بازار سهام راهکارهایی را پیش بگیرند که بهطور مستقیم یا غیرمستقیم در آنها سرمایهگذاری اصولی امری قابلحصول باشد.

از اینرو بهنظر میآید که هماکنون و با آرامشدن فضای معاملات در بازار سهام و نبود نوسانهای شدید فرصت مناسبی برای تعیین رویکرد سرمایهگذاری بهوجود آمده است و فعالان خرد بازار میتوانند برای قرار گرفتن در مسیر بازده بلندمدت یا کوتاهمدت بازار سهام از طریق سرمایهگذاری مستقیم یا غیرمستقیم با تحلیل و بررسی دقیق حضور خود در این بازار را تداوم ببخشند.

نظر شما