به گزارش بیداربورس، پیمان مولوی با انتشار مطلبی با عنوان " داستان تصمیمات تاریخی که دردسرساز شد" در دنیای اقتصاد اعلام کرد: بازگشایی گام به گام دامنه نوسان سیاست مطلوبی بود که واکنش مثبت بورسیها را نیز در پی داشت اما این سیاست زمانی کارآ خواهد بود که در ۶ ماه به نقطهای رسید که قیمت سهام حداقل تا سطح ۲۰ درصد نوسان پیدا کند.

رسیدن به نقطه ۱۰ درصد تا پایان سال اقدامی رو به جلو ارزیابی میشود. چراکه بازگشایی منگنه بورس ۲ برابر شده اما سطح ۲۰ درصد، تخلیه ریسک را سرعت میبخشد و اجازه بازگشت زودهنگام به شرایط متعادل را میدهد.

دامنه نوسان و حجم مبنا دارای رویکردی مشخص هستند که سیاست گذار باید به سمت حذف آنها حرکت کند. سال ۹۹ اگر دامنهنوسانی نبود و حجم مبنا با شرایط فعلی کاربرد نداشت، بازار سریعا تخلیه میشد و همان زمان به نقطه امروز بازمیگشت.

در گذشته سیاست گذاران با هدف کنترل بازار، دامنه نوسان و حجم مبنا را ابداع کردند اما در حق سهامداران و بازار اجحاف شد. اکنون دامنه نوسان و حجم مبنا شرایطی مشابه ارز ۴۲۰۰ تومانی دارد. در دو حالت حذف و عدمحذف کامل آنها پیامدهای متفاوتی را شاهد خواهیم بود. بهعبارتی حذف دامنهنوسان و حجم مبنا برای سیاست گذار مشکلساز شده است. از طرفی باقیماندن آن هم برای جامعه سرمایهگذاران مخاطرات متعددی در پی خواهد داشت. هر چند در غلط بودن چنین سیاستی شکی وجود ندارد اما سازمان بورس باید به سمت بهینهکردن چنین قواعدی گام بردارد.

چنین قواعدی نشان از سیاستهایی دارد که سیاست گذار به دلیل دید کوتاه و مقطعی اعمال میکند اما در واقع ساز و کار معاملاتی بازار را بطور کلی مختل کرده است. باید در این زمینه از کشورهایی همانند آمریکا و انگلستان الگو برداری کرد تا بتوان نسبت به گذشته به مراتب موفقتر عمل کرد.

اقتصاددان بد، اقتصاددان خوب

اقتصاددان بد رویکردهای کوچک و مقطعی را ملاک قرار میدهد و برای فعالیت توجیه میکند. اقتصاددان خوب رویکردهای بلندمدت را با دید تاثیر بر کلیت جامعه در نظر میگیرد. متاسفانه دامنه نوسان، حجم مبنا و ارز ۴۲۰۰ تومانی همگی همانند یکدیگر عمل میکنند. در این میان مذاکرات اتمی ایران با قدرتهای جهانی اکنون در مسیر فرسایشی قرار گرفته است. اتفاقی که در سال۱۴۰۰ وزن چندانی در محاسبات سرمایهگذاران نداشت اما در شرایط فعلی این رویداد در عملکرد بورسبازان تشدید شده است.

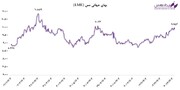

با فرسایشیشدن فرایند مذاکرات دیدگاه تورمی جامعه و بطور کلی سرمایهگذاران تشدید میشود و این قشر به این نتیجه خواهد رسید در سالجاری یقینا تورم تجربه میشود. بنابراین بازار سهام نیز رشد پیدا میکند اما میزان حرکت مشخص نیست. بخش مولد اقتصاد میتواند خود را با تورم تطبیق دهد. بورس تهران و فرابورس در یک حرکت آهسته به سمت انطباق با تورمی قرار گرفتند که انتظار میرود در صورت عدمدستیابی به برجام در سال۱۴۰۱ تجربه کرد.

در عین حال به دلیل اینکه بازار کامودیتیها در سطح جهان در روند صعودی قرار گرفته، موج مثبت به شرکتهای وابسته به این حوزه نیز تسری پیدا کرده و اغلب سرمایهگذاران بر همین اساس در شرکتهایی همانند پتروشیمی، فلزات اساسی، معادن و ... اقدام به سرمایهگذاری میکنند. هر چند این قبیل از شرکتها تحتتاثیر منفی دستورالعمل عوارض صادراتی قرار دارند اما در صورت حذف این مهم میتوان شاهد افزایش ورود پول به این قبیل صنایع بود.

بطور کلی از عوارض بهعنوان یک ابزار ذکر میشود اما اینکه پس از اتمام سال ، بدون اعلام قبلی، بدون سیاستهای پلکانی و بصورت یکشبه موضوعی تحتعنوان عوارض صادراتی اعمال میشود یقینا چنین رویدادی تاثیر منفی در کلیت بازار سرمایه خواهد داشت. فارغ از موضوع بازار سهام، در اقتصاد تعداد زیادی شرکت در این حوزه در حال فعالیت هستند که دچار چالش شدهاند.

عوارض صادراتی در شرایط ریسکی اقتصادی، ریسک دیگری است که اکنون به صنایع و شرکتها وارد شده و نتیجه مطلوبی هم در پی نخواهد داشت. به نظر میرسد در دولت جامعیتی در سطح تصمیمگیری برای این حوزه وجود ندارد و متاسفانه تصمیمگیریها بصورت جزیرهای است. در اقتصاد ذینفعان این حوزه هم از قدرت بالایی برخوردارند و تا جای ممکن اجازه پیادهسازی چنین بخشنامهای را نخواهند داد. بنابراین احتمال تغییر در دستورالعمل صادراتی دور از ذهن نیست.

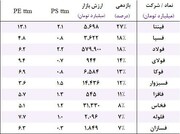

به نظر میرسد پس از مدت طولانی که بازار سهام حرکت قابلتوجهی را تجربه نکرده بود به مرور زمان باید به سمت اعداد و ارقام بالاتری میل پیدا میکرد. شرکتهایی که سود تقسیمی دارند نسبت به شرکتهایی که به لحاظ قیمتی رشد پیدا میکنند، باید بیشتر ملاک بازیگران این بخش از اقتصاد قرار گیرند. شرکتهایی که سود تقسیمی بالایی دارند از حاشیه سود بیش از ۴۰ درصدی برخوردارند، ROA و بازده داراییهای بیش از ۴۰درصدی دارند و ساختار سرمایه آنها حداکثر ۳۰ درصد بدهی است، باید مورد توجه سرمایهگذاران بازار سرمایه قرار گیرند.

استراتژی معاملاتی سرمایهگذاران میتواند با توجه به سود تقسیمی بهعنوان مثال در صنعتی همانند پتروشیمی و... پیادهسازی شود. در نهایت بهنظر میرسد در صورتیکه انتظارات تورمی ۱۴۰۱ به سمتی سوق پیدا کند که نسبت به سالگذشته بیشتر شود، یقینا میتوان به تداوم صعود نماگر اصلی بورس تهران امید داشت.

نظر شما