به گزارش بیدار بورس به نقل از ایسنا، نمایندگان مجلس شورای اسلامی در جریان جلسه علنی امروز (دوشنبه) مجلس شورای اسلامی گزارش شوردوم کمیسیون ویژه جهش و رونق تولید و نظارت بر اجرای اصل ۴۴ قانون اساسی در مورد طرح تامین مالی و جهش تولید از طریق اصلاح قوانین حداکثر استفاده از توان تولیدی و خدماتی کشور و حمایت از کالای ایرانی و رفع موانع تولید رقابت پذیر و ارتقای نظام مالی کشور را بررسی کرده و ماده ۱۴ این طرح را به تصویب رساندند.

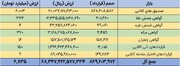

بر اساس ماده ۱۴ این طرح؛ بهمنظور فراهم ساختن زمینه سرمایهگذاری عموم مردم در انواع طرح (پروژه) های تولیدی یا زیربنایی و طرح های تملک دارایی های سرمایهای، ترویج فرهنگ سرمایهگذاری غیرمستقیم و با هدف کاهش هزینه های تامین مالی، موارد زیر مشمول مالیات به نرخ صفر می باشد:

الف -هرگونه نقل و انتقال دارایی به/از شرکتهای سهامی طرح (پروژه)، صندوقهای تامین مالی، زمین، ساختمان، املاک و مستغلات.

ب -مالیات نقل و انتقال و مالیات بر درآمد در شرکتهای مؤسس یا سهامدار ناشی از انتقال آورده غیرنقدی به شرکتهای سهامی در شرف تأسیس به عنوان آورده غیرنقدی سهامداران شرکتهای فوق الذکر که به منظور ایجاد و یا تکمیل طرح (پروژه) های تولیدی صنعتی و کشاورزی، زیربنایی یا خدماتی و طرحهای تملک داراییهای سرمایهای و حمل و نقل درون و برون شهری و طرح های توسعه شهری و روستایی شکل میگیرد و مجوز تأسیس یا پذیره نویسی یا عرضه عمومی آن از سازمان بورس و اوراق بهادار أخذ میگردد.

پ -نقل و انتقال و سود ایجادی ناشی از نقل و انتقال دارایی شرکت مادر تخصصی (هلدینگ) به/ از شرکتهای زیرمجموعه که برای انتقال به صندوقهای تأمین مالی صورت می گیرد.

ت -در توافقنامههای بازخرید (ریپو) صرفا مالیات نقل و انتقال بازخریداوراق دولتی.

ث -مالیات بر درآمد آن بخش از سود تقسیم نشده سال مالی قبل شرکت های پذیرفته شده در بورس و فرابورس که به حساب سرمایه شرکت انتقال یافته (موضوع ماده (۱۰۵) قانون مالیاتهای مستقیم مصوب ۰۳/ ۱۲/ ۱۳۶۶ با اصلاحات و الحاقات بعدی) که تا ده (۱۰) ماه پس از تصویب افزایش سرمایه، در اداره ثبت شرکتها ثبت شود. در صورتی که اشخاص بهرهمند از مشوق مالیاتی موضوع این ماده اقدام به کاهش سرمایه کنند، مالیات متعلق در سال کاهش سرمایه مطالبه و وصول میشود.

تبصره ۱-صندوقهای مشمول این ماده شامل صندوقهای تأمین مالی موجود یا انواع صندوقهای تأمین مالی جدیدی است که امیدنامه و اساسنامه آنها به تصویب سازمان بورس و اوراق بهادار خواهد رسید. مرجع تشخیص صندوق تأمین مالی از انواع صندوق سرمایهگذاری، سازمان بورس و اوراق بهادار است.

تبصره ۲- شرکتهای مادر (هلدینگ) که برای تأمین نقدینگی و منابع مالی موردنیاز پروژههای در دست اجرا خود و شرکتهای تابعه در چارچوب دستورالعمل ابلاغی سازمان بورس و اوراق نسبت به انتشار اوراق بدهی اقدام نمایند. هزینههای مالی که توسط شرکت مادر بهصورت مستقیم و یا از طریق شرکت تابعه مالک پروژه بابت انتشار اوراق و کارمزد تخصیصی یا پرداختی به شرکتهای متعهد پذیرهنویسی و بازارگردانی اوراق و کارمزد سایر ارکان انتشار اوراق پرداخت میشود جزء هزینههای قابلقبول مالیاتی آنها است.

تبصره ۳-تملک واحدهای سرمایهگذاری صندوقهای سرمایهگذاری نیکوکاری ثبت شده نزد سازمان بورس و اوراق بهادار توسط هریک از ارکان صندوقهای یادشده و همچنین هرگونه پرداخت از طرف این صندوقها به ارکان آن بهمنظور اختصاص به امور نیکوکاری، در صورت تأیید رکن ناظر صندوق از پرداخت مالیاتبردرآمد اتفاقی معاف است"

تبصره ۴-در عرضه خصوصی اوراق بدهی در بازار سرمایه، در صورت اعلام موافقت کلیه خریداران، انتشار اوراق بدهی بدون استفاده از ضامن، بازارگردان و متعهد پذیره نویسی به اشخاص معرفی شده از طرف بانی انتشار اوراق، توسط نهاد واسط مطابق با مصوبات سازمان بورس و اوراق بهادار، بلامانع است.

نظر شما