به گزارش بیداربورس پیادهسازی سامانه دیدهبان سلامت بازار سرمایه، راهاندازی گذرگاه داده بازار سرمایه (CMIX)، تأسیس اداره فناوریهای تنظیمگری (RegTech)، راهاندازی سامانههای مجامع الکترونیکی و ارتقاء مرکز میانی صدور گواهی دیجیتال (CA) بازار سرمایه، پیادهسازی پروژههای ملی سهام عدالت، تامین الزامات و پیش شرطهای استقرار سامانه بومی معاملات و سامانه بومی پس از معاملات از جمله اقدامات مهم در مدیریت فناوری اطلاعات سازمان بورس و اوراق بهادار است.

در همین رابطه علی ایلخانی مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار با بیان اینکه مدیریت فناوریهای سازمان بورس در مرکز فرآیند عملیات بازار سرمایه قرار گرفته است، گفت: کارگزاریها هستند که به مشتریان خدمت ارائه میکنند و نقش این مدیریت این است که سرویسها به بهترین شکل در اختیار آنها قرار بگیرد.

وی افزود: سامانه معاملات در اختیار شرکت مدیریت فناوریهای بورس تهران (یکی از شرکتهای تابعه سازمان بورس) قرار دارد و وظیفه توسعه و پشتیبانی نیز در این شرکت انجام میشود. البته نظارت بر معاملات از طریق واحد های مرتبط در سازمان صورت میپذیرد.

ایلخانی ادامه داد: سامانه معاملات از چندین سال پیش خریداری شده است اما سامانه معاملات فعلی توسعه داده شده است. وقتی نرمافزارهای خارجی وارد ایران میشود باید با توجه به شرایط بازار(market) ایران تغییر پیدا کند (بومیسازی شود) در ابتدا دانش لازم برای اعمال این تغییرات وجود نداشت اما امروز به مرحلهای رسیده است که میتوانیم بگوییم این سامانه با توجه به شرایط فعلی به بلوغ رسیده و در وضعیت فعلی جوابگو است.

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار با بیان اینکه در چند سال اخیر شرکت دیگری نیز با همکاری دانشگاه تهران تاسیس شده است که یک سامانه دیگر البته در بخش مچینگ ایجاد کردهاند ادامه داد: آن چیزی که ما از سامانه معاملات میشناسیم این است که یک بخش مرکزی دارد که عملیات تطبیق تقاضاهای خرید و فروشها در آن انجام میشود و به آن مچینگ میگوییم.

وی تصریح کرد: این بخش در ایران پیادهسازی شده اما استقرار آن خود نیازمند یک برنامه کاری حداقل هشت ماهه میباشد. تا به وضعیت اطمینان از عملکرد درست آن برسیم. معمولا این سامانهها به این شکل نیستند که بتوان آنها را در شرایط آزمایشگاهی تست کرد و سپس استقرار داد. این کار حتما باید در حالت عملیات واقعی ولی در پلن تست انجام شود، ضمن اینکه به دلیل عملیات تسویه و محدودیت در زمان تسویه (T+۲ و T+۱)ما نمیتوانیم دو هسته معاملاتی به صورت همزمان داشته باشیم بنابراین عملیات تست اطمینان از عملکرد درست یک سامانه مچینگ جدید خود یک پروژه با پبچیدگی های خاص می باشد.

ایلخانی گفت: مشتریانی که درخواست سفارش خرید/فروش خود را به کارگزار ارسال میکنند (حضوری/ تلفنی/ اینترنتی) معامله گران کارگزاری از طریق سامانه نامک درخواست را در سامانه معاملات ثبت میکنند. علاوه بر این یک سرویس در اختیار مشتریانی قرار میگیرد که آنلاین معامله (trade) میکنند که این خدمت از طریق شرکتهایی که سیستم مدیریت آنلاین (online managing system) را پیاده سازی کرده اند در اختیار مشتریان قرار میگیرد.

وی ادامه داد: ترکیب این دو یعنی سرویسهایی که آنلاین ارسال میشوند و درخواستهایی که از طریق نامک در اختیار کارگزاری ارسال میگردد در سامانه معاملات ثبت میشود. فرآیند پس از معاملات نیز که پس از پایان ساعت ۱۲.۳۰ انجام میشود بر عهده شرکت سپردهگذاری مرکزی و تسویه وجوه است.

آغاز به کار سامانه پایش و مانیتورینگ کلیه سرویسها

ایلخانی تصریح کرد: اخیرا یک سامانه پایش سرویسهای معاملاتی نیز در مدیریت فناوری پیادهسازی شده است که دقیقا از ساعت ۶:۳۰ دقیقه صبح که برخی سرویسهای معاملات بالا بیاید تا ساعت ۲۰ که برخی سرویسهای پس از معاملات و تسویه باید تمام شود، مانیتور میکنیم که هر یک از سرویسها در چه وضعیتی قرار دارند. به طور مثال برخی از سرویسها از ساعت ۱۸ تا ۲۰ باید عملیاتی شود در صورتی که با تاخیر شروع شود و یا عملیات نهایی زمانبر باشد یک هشدار صادر میشود. طبیعتا اگر این کار دیرتر از زمان مورد نظر انجام شود ممکن است عملیات بازار فردا صبح دچار مشکل شود. سرویسهای شروع بازاز نیز به همین شکل پایش میشود.

قطع پشتیبانی از سامانه بورس پس از خریداری شرکت مبدا توسط آمریکا

وی در پاسخ به سوالی در مورد زمان خریداری هسته معاملات، مرجع خرید و تغییرات اعمال شده بر روی آن گفت: دهه ۸۰ حدود سالهای ۸۳ تیمی از ایران به خارج رفتند و هسته معاملات از شرکت اتوس فرانسه خریداری شده است (در یک بازه زمانی نیاز بود تا کسب و کار و فرایندهای بازار سرمایه ایران تشریح شود تا سامانه بر اساس نیاز بومی سازی شود بنابراین استقرار و بومی سازی سامانه در یک برنامه کاری چند ماهه انجام شد). بعد از مدتی که یکی از شرکتهای آمریکایی بخشی از شرکت اتوس را خریداری کرد، و به دلیل تحریمها شرکت دیگر حاضر نشد که پشتیبانی و توسعه خود از سامانه را ادامه دهد. با توجه به اینکه سورس سامانه نیز خریداری شده بود لذا علی رغم مشکلات فراوان دانش ارزشمندی در شرکت مدیریت فناوری بورس تهران در این خصوص بوجود آمد.

وی ادامه داد: تغییراتی که مربوط به محاسبه شاخص بود، شاید جز اولین تغییرات کلان بود که به صورت داخلی انجام شد. پس از آن بورس کالا سرویسهایی برای معاملات سپرده کالایی نیاز داشت که توسعه پیدا کرد. در بازه زمانی سال ۹۳ بود که زیر ساخت این سامانه نیز تغییر پیدا کرد و بروزرسانی شد.

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار با بیان اینکه پیچیدگی سامانه ها باعث شده لزوما داشتن سخت افزارهای توانمند و بروز باعث بهره وری بالا سامانه ها نشود و لذا همزمان با سخت افزار، نرم افزار نیز باید توسعه و بروزرسانی شود تصریح کرد: عکس این مطلب نیز صادق است . یعنی نرم افزار بروز نیز نیاز به تکنولوژی های سخت افزاری بروز دارد تا بتواند کارایی خود را ارایه نماید.

ایلخانی گفت: نرم افزار به مرور توسعه پیدا کرده بود اما استقرار مدل سخت افزار این اجازه را نمیداد که به بهترین عملکرد ممکن برسیم. یک بروزرسانی با کمک تیم اتوس در داخل کشور انجام شد و مدل استقرار سخت افزارها نیز بروز شد.این بروزرسانی صرفا شامل سامانه معاملات نیست، ارتباط شرکتهای او ام اس با هسته نیز تحت تاثیر بروزرسانی قرار گرفت و عملکرد نهایی بازار بهبود پیدا کرد.

وی با بیان اینکه پس از این تغییرات، بروزرسانیهای دیگری در حوزه مچینگ انجام شد چراکه بازار بزرگ شده بود، گفت: همچنین ماهیت مجموعه الزامات و قوانینی که ما در بازار(market) داشتیم با بازارهای خارجی یکسان نبود. مانند سامانه بانکی، وقتی سامانه بانکی از خارج خریداری میشود و به ایران میاید، حتما در بخش مدل محاسبه تسهیلات، اعتبار و ... تغییرات اساسی انجام میشود. پیادهسازی سامانههای بانکی اگر در ایران رخ دهد که این موارد مشخص است اما اگر سامانه از خارج از کشور باشد حتما باید تغییراتی بر روی آن انجام شود. این تغییراتی بعضا عوارض جانبی دارد و ممکن است سبب شود که سایر سیستم ها تحت تاثیر قرار بگیرد.

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار تصریح کرد: تلاش شد تا عوارض جانبی(side effect) که در نتیجه تغییرات در سامانه معاملات ایجاد شده بود به حداقل برسد. حجم معاملات به مرور افزایش یافته بود و اگر به یاد داشته باشید در یک بازه زمانی تعداد معاملات به شدت رشد پیدا کرده بود. با ترکیبی از تغییرات قوانین و بروزرسانیهای فنی تلاش شد تا سامانه در وضعیت پایدار نگاه داشته شود. مثلا در حال حاضر حداقل مبلغ سفارش ۵۰۰ هزار تومان سفارشی(order) است که میتوان به سامانه معاملات ارسال کرد. در گذشته این محدودیت وجود نداشت و لذا سفارشاتی با مبالغ کمتر ارسال میشد . این محدودیتها همه در راستای سیاست کاهش سفارشات خرد در نظر گرفته شده است. بنابراین قوانین و دستورالعملها را به در مسیری تصویب شد تا با کاهش تعداد سفارشات خرد عملکرد (performance) سامانه معاملات بهبود پیدا کند.

در شرایط اوج بازار امکان اعمال تغییرات وجود ندارد/ تنها برخی سختافزارها تغییر کرد

وی در پاسخ به سوالی در مورد تاریخهای تغییرات مچینگ رخ داده در سامانه معاملات بورس گفت: در بازه زمانی اوج بازار تغییراتی رخ داد اما عموما این تغیییرات در حوزه تقویت سخت افزار و بروزرسانی سرویسهای جانبی بود. در شرایطی که بازار در حال عملیات روزانه است، نمیتوان تغییرات را در لحظه اعمال کرد. ترجیح ما این است که تغییرات را در شرایط سکون بازار اعمال کنیم و بروزرسانیها انجام شود. اساسا علت اینکه سه یا چهار شرکت بیشتر نیستند که کار پیادهسازی سامانههای معاملاتی را انجام میدهند این است که شرایط پشتیبانی و شرایط توسعه این سامانهها بسیار سخت است و در عین حال خریدار آن نیز کم است. چندین شرکت هستند که در حوزه سامانههای کارگزاریها و بانکها فعالیت دارند اما در دنیا در مورد سامانههای معاملاتی شرکتهای انگشت شماری وجود دارند.

وی در پاسخ به سوالی در مورد مشکلات هسته معاملات طی سال ۱۳۹۹ و در زمان اوج معاملات و اقدامات انجام شده از آن زمان تا کنون گفت: لزوما قطعیهایی که وجود دارد مربوط به زیرساخت نیست. زیرساخت یک کلمه کلی است. یک مجموعه از سرویسها در یک بستر و زیرساخت در تعامل با یکدیگر سامانه معاملات را شکل میدهند. اختلال و یا تاخیر در عملکرد هر سرویس، سخت افزار، شبکه ، اینترنت و .... باعث میشود عملکرد سامانه به درستی صورت نپذیرد. در موضوع بهبود عملکرد هم موضوع به همین شکل است. بحث یک زنجیره از سرویسهاست. لزوما وقتی عملکرد یک چرخه از زنجیره را بدون در نظر گرفتن محدودیتهای تعاملاتی و یا اثرات جانبی بهبود دهیم ممکن است در عملکرد کل زنجیره بهبود نهایی حاصل نشود.

امکان توسعه زیرساختها در یک بازه چهار ساله وجود ندارد/ آمادگی حجم معاملات سال ۱۳۹۹ را نداشتیم

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار ادامه داد: در سامانه معاملاتی بیش از ۲۰ تا ۳۰ سرویس فعال وجود دارند که در حال تعامل با یکدیگر هستند. اگر هر کدام از این سرویسها را به عنوان یک چرخدنده در نظر بگریم، اتفاقا سرعت بالای یکی از آنها موجب اختلال خواهد شد. در نتیجه اینکه میگوییم سامانه معاملات به بلوغ رسیده به این معنا است که میدانیم هر یک از سرویسها باید به چه شکلی توسعه پیدا کند.

سرعت بالای یکی از سرویسها سبب اخلال خواهد شد/ زیرساخت یک زنجیره است

ایلخانی با تاکید بر اینکه به همین دلیل چند سال پیش تصمیم گرفته شد تا سامانه مچینگ بومی پیادهسازی شود افزود: این تصمیم در شرایط اوج معاملات سال ۱۳۹۹ گرفته شد و استنباط بنده این است که هسته معاملاتی و تیم پشتیبانی آمادگی پذیرش این حجم از معامله (trade) را نداشت. حتی فکر میکنم که بازار هم پیشبینی این حجم از معاملات را نداشت.

وی گفت: سهام عدالت در همان زمانی که شاهد رشد بازار بودیم وارد بازار شد و ناگهان تعداد بسیار زیادی کد بورسی (سرمایه گذار خرد) وارد بازار شد. حتی دریافت کد بورسی نیز در آن زمان به یک معضل تبدیل شده بود و تعداد تقاضا بسیار بیش از توان پاسخگویی تیم پشتیبانی بازار سرمایه و یا زیر ساختهای ارتباطی بود. لزوما این زیر ساخت به بازار سرمایه مرتبط نمیشد. بحث احراز هویت الکترونیک از طریق سرویسهای تطابق کد ملی و شماره موبایل و مشخصات شناسنامه ای و ... همراه بود که از زیر ساخت و سرویسهای غیر بازار سرمایه استفاده میشد.

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار گفت: براساس آخرین گزارشی که از سامانه مچینگ بومی دریافت کردیم، در شرایط آزمایشگاهی پاسخگوی شرایط فعلی و بالاتر از آن است. وقتی میخواهیم در شرایط واقعی این سامانه را اجرا کنیم نیازمند همان برنامه (plan) هشت ماهه است. این برنامه نیز این گونه نیست که سیستم فعلی کار خود را انجام دهد و ما به طور مجزا بر روی یک سیستم دیگر کار کنیم بلکه باید به صورت همزمان نمادهایی به این سیستم اضافه شود و مقایسه انجام بگیرد.

شرایط اختلالات بهتر از قبل است اما توجه بیشتری به آن میشود

وی در پاسخ به سوالی در مورد اینکه آیا سازمان بورس از سال ۱۳۹۹ بستری را فراهم کرده است که دیگر شاهد اختلال در بازار نباشیم، گفت: از سال ۱۳۹۹ و قبل از آن تغییرات مختلفی انجام شده است. اختلالی که از آن صحبت میشود در گذشته نیز وجود داشته است حتی زمانی که معاملات آنلاین وجود نداشته است. اما در آن زمان رسانهها و شبکههای اجتماعی در خصوص این موضوع تا این اندازه حساسیتی نداشتند و تعداد فعالان بازار سرمایه نیز کمتر بود. مثلا خاطرم هست به دلیل اینکه سرویسهای معاملاتی تالار استان اصفهان در سال ۱۳۸۷ با مشکل مواجه شد و تاخیر یه ساعته در خصوص ارسال سفارشات بوجود آمد کل معاملات آن روز کنسل شد. و مواردی هم وجود داشت که به خاطر تاخیر در اتصال به سرویسهای معاملاتی تعدادی از کارگزاریها عملیات کل بازار با تاخیر شروع میشد.

ایلخانی ادامه داد: جدا کردن هسته بورس و فرابورس از جمله اقداماتی بود که ضریب پایداری سامانه را افزایش داده است. همچنین موضوع راه اندازی مرکز داده پشتیبان که در شرایطی که در یک مرکز داده مشکل بوجود آید که در لحظه نتوان برطرف کرد بلافاصله سرویسها از مرکز داده دوم اجرایی میشود. این موارد تمهیداتی بوده است که انجام شده است اما نمیتوانیم بگوییم که با این اتفاقات ۱۰۰ درصد شرایط ایده آل خواهیم داشت.

سامانه بومی در مسیر تایید الزامات اولیه است

مدیر فناوری اطلاعات سازمان بورس و اوراق بهادار با اشاره به اینکه سامانه بومی در مسیر تایید الزامات اولیه و موارد حقوقی و قراردادی است گفت: هر سامانهای که نوشته میشود نهادهای نظارتی تمهیداتی برای آن دارند. لزوما زمان پیادهسازی دقیقی نمیتوان برای آن ذکر کرد اما از هر زمان که این کار آغاز شود حداقل به هشت ماه زمان نیاز هست. به شرط آنکه سامانه نیاز به تغییرات داخلی نداشته باشد شاید از هشت ماه دیگر کار خود را آغاز کند.

تست سامانه بومی در شرایط آزمایشگاهی

وی ادامه داد: شاید در طول هشت ماه تا یک سال بتوانیم به نقطهای برسیم که بگوییم سامانه جواب میدهد و مچینگ را آغاز کنیم اما همانطور که اشاره شد اگر یکی از چرخدندههای این زنجیره سریعتر از بقیه باشد و نتواند در کنار دیگر زنجیرهها کار کند، از همین سرویسی که امروز داریم عملکرد پایینتری خواهد داشت.

عدم بروزرسانی سامانه پس از معاملات و ناتوانی در تکمیل سرویسها طی بازه چهار ساعته

ایلخانی در پاسخ به سوالی در مورد شرکت توسعه دهنده سامانه بومی معاملات بورس و هزینه طراحی آن گفت: شرکت رادین بورس، یک شرکت مشترک بین سازمان بورس و دانشگاه تهران است و هزینههای پیاده سازی آن را نیز سازمان بورس تقبل کرده است. دانشگاه تهران بحث آورده فنی و تامین آزمایشگاه های تست و اجرا و تامین نیرو فنی و ... را انجام داده است. برخی محدودیتها لزوما به سامانه معاملات مربوط نمیشود بلکه به سامانه پس از معاملات مربوط بود به این دلیل که سامانه پس از معاملات بروزرسانی نشده است. و عملیات در آن سامانه با کندی همراه است. البته سالها پیش یک سامانه پس از معاملات بومی پیاده سازی شده است ولی تاکنون زیر بار عملیاتی واقعی تست نشده است.

جزئیات دسترسی معاملهگران حقیقی به «معاملات الگوریتمی »

به گزارش تسنیم، در خصوص معاملات الگوریتمی این شائبه در ماههای اخیر وجود داشته که معاملهگران حقیقی دسترسی به ابزارهای الگوریتمی ندارند و این به معنای عدم رعایت عدالت در این حوزه است. این درحالی است که حداقل ۱۸ کارگزاری مجوز ارائه ابزارهای الگوریتمی به مشتریان حقیقی و حقوقی خود را دارند.

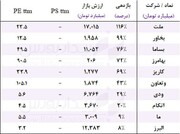

بررسیهای انجام شده نشان میدهد که تاکنون حداقل ۴ شرکت در حوزه ارائه خدمت الگوریتمی به نهادهای مالی، از سازمان بورس و اوراق بهادار مجوز گرفتهاند. این شرکتها علاوه بر ارائه خدمات به نهادهای مالی و بازارگردانها، به کارگزاریهای متقاضی نیز ابزارهای معاملات الگوریتمی را ارائه میدهند. بنابراین علاوه بر اشخاص حقوقی، اشخاص حقیقی نیز میتوانند از امکان معاملات الگوریتمی استفاده نمایند. کارگزاریهایی که تاکنون موفق به اخذ مجوز جهت ارائه خدمات مذکور به مشتریان خود شدهاند.

نظر شما