به گزارش بیدار بورس، از سال ۱۳۹۸، با تغییرات ترکیب سهامداری شرکت سرمایه گذاری ملی ایران (سهامی عام) (ونیکی)، مدیرعامل جدید با رویکردی توسعهمحور و تحولخواه وارد شرکت شده و رویکرد جدیدی در حوزه مدیریت پرتفوی شرکت در دستور کار قرار گرفت. با توجه به بزرگی و تنوع زیاد سهام موجود در سبد سهام شرکت ونیکی دو رویکرد کاهش تعداد سهام موجود در جهت کسب بیشترین بازدهی و با حفظ تنوع مورد نیاز و همچنین حرکت از سهامهای با بازدههای کم به سمت سهامهای دارای سود تقسیمی بالاتر که منجر به افزایش ثروت سهام داران این شرکت با هدف افزایش سود تقسیمی این شرکت می شود، در دستور کار قرار گرفت. این تصمیم با توجه به محدودیت های موجود برای تقسیم سود در شرکت های هلدینگ است که فقط میتوانند سود حاصل از سود تقسیمی دریافتی را تقسیم کنند و سود های حاصل از خرید و فروش داراییها قابلیت تقسیم نداشته و از این رو این تغییر مسیر در انتخاب و جایگزینی سهام مد نظر قرار گرفته شده است. البته در این مسیر، برای استفاده از فرصتهای خرید و فروش سهام و سایر ابزارهای مشتقه و سایر فرصت های معامله گری در بازار، به شرکت مدیریت سرمایه گذاری ملی ایران که با این هدف تاسیس شده بود توجه ویژه شده و با افزایش سرمایه ۵۰۰۰ میلیارد ریالی و تجهیز تیم مدیریتی آن، این شرکت توانست، عملکرد مناسبی را رقم بزند و در حال حاضر در حدود ۲۳۰۰۰ میلیارد ریال سبد سرمایه گذاری داشته باشد. هم چنین لازم به ذکر است، طی چهار ماه گذشته، این شرکت عملکردی در حدود ۱۹ درصد بهتر از بازدهی شاخص کل در همین دوره زمانی داشته است.

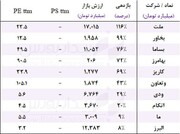

در طی سالهای ۱۳۹۷ تا ۱۴۰۱، تغییرات مورد نظر با بهره گیری از تجربیات معاونین و مدیران و تیم تحلیل شرکت به وقوع پیوست که خلاصه آن در جدول زیر ارائه شده است. همانطور که از جدول مشخص است ارزش پرتفوی شرکت در بهمن ماه سال ۱۳۹۷ برابر با ۱.۸ همت بوده است که در حاضر به رقم ۵۵ همت رسیده است. همانطور که در جدول زیر مشخص شده است در صورتی که سبدسهام شرکت در این چند سال تغییر داده نمی شد، ارزش امروز سبد سهام شرکت معادل ۴۶ همت می بود، به عبارت دیگر تغییرات ایجاد شده باعث ۱۷.۴% رشد بیشتر در کل سبد سهام شرکت شده است. این بهبود عملکرد معادل با ۷، ۵۴۳ میلیارد تومان سود بیشتر در طی مدت مذکور است.

| شرح |

شرح (میلیون ریال) |

سال ۱۳۹۷ |

سال ۱۳۹۸ |

میزان رشد ۹۸ به ۹۷ |

سال ۱۳۹۹ |

میزان رشد ۹۹ به ۹۸ |

سال ۱۴۰۰ |

میزان رشد ۱۴۰۰ به ۱۳۹۹ |

سال ۱۴۰۱ |

میزان رشد ۱۴۰۱ به ۱۴۰۰ |

۱۴۰۲/۰۱/۲۰ |

میزان رشد |

| ارزش روز پرتفوی بورسی (میلیون ریال) |

پرتفوی فعلی |

۴۲,۵۸۱,۷۵۸ |

۱۰۱,۱۶۹,۰۸۲ |

۱۳۸% |

۳۶۹,۷۹۳,۹۴۵ |

۲۶۶% |

۳۱۲,۹۶۹,۸۶۸ |

-۱۵% |

۳۸۲,۳۱۲,۳۸۱ |

۲۲% |

۵۳۹,۱۳۹,۷۵۷ |

۱۵% |

| با فرض عدم تغییر پرتفوی |

۴۲,۵۸۱,۷۵۸ |

۱۰۸,۹۹۰,۸۹۲ |

۱۵۶% |

۳۵۷,۳۴۹,۸۸۰ |

۲۲۸% |

۳۱۵,۷۸۴,۲۱۷ |

-۱۲% |

۳۲۰,۷۳۲,۴۲۵ |

۲% |

۴۶۳,۷۱۱,۰۵۲ |

همانطور که در جدول بالا نیز مشخص است، با ورود رویکرد مدیریت جدید، هر ساله بازدهی سبد نسبت به سال قبل و با فرض عدم تغییر رویکرد، وضعیت بهتری را ثبت کرده است. از دیگر نکات خاص این جدول، آن است که با گذشت زمان و رسوب عملکرد تیم جدید، بازدهی بهتری نسبت به فرض عدم ورود رویکرد جدید ایجاد شده است به طوری که این توانسته است در سال ۱۴۰۱، ارزش افزوده مدیریتی ۶۰ درصدی ایجاد نماید. تنها در یک آمار، میتوان ارزش پورتفوی تحت مدیریت این شرکت در دوره ۱۶ ماه گذشته، ۷۲ درصد بازدهی داشته است که این عملکرد ۱۶ درصد بهتر از بازدهی شاخص کل در همین دوره زمانی بود است. در نهایت، نتیجه اقدامات انجام شده را میتوان در کسب بازدهی ۱۲۴ درصدی سهام ونیکی در بازار سرمایه جستجو نمود که ۵۴ درصد بالاتر از بادهی شاخص کل در دوره مشابه است.

یکی دیگر از اقدامات جدید در شرکت سرمایه گذاری ملی ایران، با توجه به وضعیت بازار و تورم شدید طی سال های گذشته، استفاده از اهرم مالی برای کسب بازدهی بالاتر است. طی دو سال گذشته، این شرکت اقدام به تامین مالی از بازار سرمایه با انتشار ۱۳۵۰۰ میلیارد ریال اوراق بدهی نموده است. در این خصوص، عملکرد این اوراق نیز، مناسب بوده و برنامه ریزی برای انتشار ۲۰۰۰۰ میلیارد ریال اوراق بدهی جدید نیز انجام شده است.

همانطور که اشاره شد، یکی از اهداف مدیران شرکت در اصلاح پرتفو، حرکت به سمت سهامهایی با تقسیم سود (DPS) بیشتر است. نتیجه این رویکرد رسیدن به سود دریافتی معادل با ۲، ۴۸۷ میلیارد تومان از شرکت های سرمایه گذاری شده در سال ۱۴۰۱ می باشد. این مبلغ در سال ۱۳۹۷ برابر با ۱۸۸ میلیارد تومان بوده است. در صورت ثابت ماندن ساختار پرتفو شرکت میزان سود دریافتی در سال ۱۴۰۱ برابر با رقم ۱، ۸۰۷ میلیارد تومان می بود. در نتیجه تغییرات انجام شده در پرتفو توانسته است مبلغ ۶۸۰ میلیارد تومان سود بیشتر برای شرکت ایجاد کند که رشد ۳۷.۶ درصدی را نشان میدهد.

| شرح |

شرح (میلیون ریال) |

سال ۱۳۹۷ |

سال ۱۳۹۸ |

میزان رشد ۹۸ به ۹۷ |

سال ۱۳۹۹ |

میزان رشد ۹۹ به ۹۸ |

سال ۱۴۰۰ |

میزان رشد ۱۴۰۰ به ۱۳۹۹ |

سال ۱۴۰۱ |

میزان رشد ۱۴۰۱ به ۱۴۰۰ |

| درآمد سود تقسیمی (میلیون ریال) |

پرتفوی فعلی |

۱,۸۸۳,۸۶۰ |

۳,۶۵۶,۰۴۲ |

۹۴% |

۷,۶۵۲,۷۲۹ |

۱۰۹% |

۱۵,۸۱۱,۴۸۰ |

۱۰۷% |

۲۴,۸۶۶,۱۱۳ |

۵۷% |

| با فرض عدم تغییر پرتفوی |

۱,۸۸۳,۸۶۰ |

۳,۲۰۷,۸۴۵ |

۷۰% |

۶,۱۴۶,۹۷۸ |

۹۲% |

۱۱,۲۸۹,۰۲۹ |

۸۴% |

۱۸,۰۷۴,۱۱۹ |

۶۰% |

یکی دیگر از حوزه هایی که در چندسال اخیر مورد توجه مدیران ارشد شرکت قرار گرفته است، سرمایه گذاری در حوزه خطرپذیر یا جسورانه است که با هدف افزایش تنوع و بازدهی سرمایه گذاری های شرکت در بلندمدت و همچنین ورود به حوزه های جدید سرمایه گذاری انجام شده است. با توجه به رشد و بلوغ اکوسیستم نوآوری کشور و بزرگ شدن شرکت های فناور و دانش بنیان، نیاز به تامین مالی پروژه های آنها بیش از پیش مورد توجه قرار گرفته است. بازار سرمایه یکی از نهادهایی است که در این حوزه می تواند کمک شایانی به اکوسیستم نوآوری کشور داشته باشد. شرکت سرمایه گذاری ملی ایران به عنوان نخستین شرکت سرمایه گذاری کشور، تلاش کرده است تا در سالهای گذشته به عنوان یکی از پیشتازان سرمایه گذاری و حمایت از شرکت های دانش بنیان و فناور جوان باشد. در این راستا، شرکت ونیکی در سه صندوق سرمایه گذاری خطرپذیر به عنوان موسس اصلی حضور داشته است. در این میان صندوق سرمایه گذاری خطرپذیر پیشگام با سرمایه ۲۴۰ میلیارد تومانی یکی از بزرگترین صندوق های VC کشور است که مجموعه سرمایه گذاری ملی ایران سهامدار ۲۵% آن است. ایجاد صندوق خطرپذیر پیشگام ۲ نیز از برنامه های آتی سرمایه گذاری ملی ایران برای تقویت این حوزه است. همچنین این هلدینگ در تلاش است تا با همکاری شرکای خود یکی از بزرگترین صندوق های سرمایه گذاری خطر پذیر کشور را برای ورود شرکت های دانش بنیان به بورس تشکیل دهد. این صندوق جدید با سرمایه ۲۰۰۰ میلیارد تومانی نقش کلیدی در ورود شرکت های دانش بنیان به بازار سرمایه خواهد داشت.

از دیگر حوزه های اجرایی شرکت، مدیریت شرکت های تابعه بوده است. در بدو ورود رویکرد مدیریتی جدید، شرکت های تابعه این شرکت، در مشول ماده ۱۴۱ قانون تجارت و دارای زیان انباشه زیادی بودند. با اهتمام به مدیریت این شرکت ها و هم چنین تجهیز تیم مدیریتی این شرکتها، تمامی این شرکت از شمول ماده ۱۴۱ قانون تجارت خارج، عملیات شرکت راه اندازی و شرکت ها توانسته است طی چهار سال سرمایه های ثبتی خود را نیز چند برابر نمایند. از دیگر حوزه های این شرکت ها نیز می توان به اخذ درجه دانش بنیانی شرکت های تابعه نیز اشاره نمود.

یکی از حوزه های ثروت ساز در شرکت های تابعه، مدیریت دارایی های ثبات بسیار ارزشمند در این شرکت ها است. مولدسازی دارایی های ثابت شرکت ها از دیگر موضوعاتی است که در این شرکت با تاکید بسیار زیاد مدیریت همراه بوده است. با توجه به این که شرکت های تابعه این شرکت از دارایی های ثابت بسیار ارزشمندی برخوردار هستند اما توان مالی لازم برای مولدسازی این دارایی ها را ندارند، هلدینگ در صدد مولدسازی دارایی ها برآمده است. برای حصول این موضوع لازم است تا پروژه های زیرساختی و عمرانی در این شرکت ها انجام شود. به طور مثال، در سال گذشته، در شرکت ایران مرینوس، عملیات انتقال انهار که ۱۳ سال متوقف بوده است، به ثمر نشست و مراحل پایانی آن در حال اجراست. در ادامه، سایر پروژه های عمرانی این شرکت نیز، در حال اجرا است. در همین راستا، شرکت اقدام به اجرای فعالیتهایی در حوزه عمرانی نموده که این فعالیتها را تسهیل و تسریع نماید.

خبرنگار: امیرحسین بنیاسدی - کارشناس بازار سرمایه

نظر شما