به گزارش بیداربورس اهرم صندوق ETF سهامی کاریزما با کل خالص ارزش داراییهای معادل ۸۷,۴۷۲,۸۶۶,۳۶۰,۳۳۱ ریال و ۵,۵۹۲,۱۷۲,۳۳۵ واحد سرمایه گذاری یکی از صندوق های مورد توجه بازار به شمار میرود. مدیریت این صندوق سبرگردانی کاریزما است و از نوع صندوق های اهرمی می باشد که از اذز ماه ۱۴۰۰ فعالیت خود را شروع نموده است. سرمایه گذاری در اوراق بهادار فعالیت اصلی این صندوق است.

صندوق اهرم با بیش از ۲۰۰ سهم به دلیل وزن بالای سهم های شاخص ساز همبستگی زیادی با شاخص کل دارد و در نقاط برگشت بازار بررسی تحرکات این صندوق خالی از لطف نیست

۸۴ درصد از سبد اهرم سرمایه گذاری در بازار سرمایه است که سهمای زیر بیش از یک درصد از پرتفوی صندوق را شامل میشوند و بیشترین وزن در صندوق اهرم را دارند :

فملی، فولاد، فارس، وغدیر، رمپنا، فولاد، وبملت، وغدیر، وصندوق ونیکی، اخابر شستا، جم، شپنا و شبندر وبصادر، حسینا می باشند.

در شهریور ماه خریدهایی در نمادهای وکغدیر، خودرو، شپنا و شبندر، شپدیس، فزر، شستا، وسپه و غدیر، پارسان و سیمان ابیک، وپاسار، گواهی سپرده طلا و ... شده است.

اطلاعات کلی:

ابتدا باید دید یک صندوق اهرمی جه خصوصیاتی دارد و مناسب چه کسانی است.

کسب بازدهی مضاعف و امکان سرمایه گذاری با مبلغی بیش از دارایی، یکی از دلایلی است که سرمایه گذاران را به سمت گرفتن اعتبار و اهرم در سرمایه گذاری سوق میدهد. ماهیت کلی صندوق اهرمی و دارایی آن مانند صندوق سهامی است. بیشترین درصد پورتفوی صندوقهای اهرمی را سهام شرکتهای بورسی و حق تقدم تشکیل میدهد. استفاده از مکانیزم اهرم در این صندوقها، باعث میشود سرمایهگذاران بتوانند بدون نیاز به دریافت وام یا اعتبار، بازدهی چندبرابری را تجربه کنند. سازمان بورس اوراق بهادار از نوع تازه ای از صندوقهای سرمایه گذاری با عنوان «صندوق اهرمی» رونمایی کرد که امکان گرفتن اهرم بر روی سرمایه گذاری را برای سرمایههای خرد نیز فراهم کرد.

صندوق های اهرمی به افرادی که قصد دارند با پذیرش ریسک بیشتر وارد بازار سهام شوند این امکان را می دهد که با بهره گیری از بسیاری از مزایای صندوق های سرمایه گذاری اعم مدیریت حرفه ای پورتفوی و نقد شوندگی بالا، از ابزار اهرم نیز برخوردار شوند. همانطور که اشاره شد صندوق اهرمی دو نوع واحد برای سرمایه گذاری دارد که برای دو گروه از سرمایه گذاران با دو هدف و رویکرد متفاوت است. یک دسته واحد های عادی و یک دسته واحد های ممتاز است. به طور خلاصه اعتبار به صندوق تعلق میگیرد و این امر سبب میشود سود سرمایهگذاری چند برابر و در شرایط منفی، زیان سرمایهگذاری بیشتر خواهد شد. در واقع اصلیترین تفاوت میان صندوقهای اهرمی با دیگر صندوقهای بازار سرمایه در اهرمی بودن بازدهی سهامداران ممتاز این صندوق است. این صندوقهایی که اکنون با عنوان صندوق های اهرمی ایجاد شده در راستای همان صندوقهای سهامی است.

صندوق اهرمی نوعی از صندوقهای سرمایه گذاری است که در آن دو نوع واحد سرمایه گذاری وجود دارد و از مکانیزم اهرم برای حداکثر سازی سود استفاده میکند. یکی از وجوه تمایز این صندوق با دیگر صندوق های سرمایه گذاری وجود دو نوع واحد (یونیت) سرمایه گذاری است. در صندوق اهرم دو نوع واحد عادی (از نوع صدور و ابطالی) و واحد ممتاز (از نوع قابل معامله یا ETF) وجود دارد. واحد عادی صندوق اهرم مانند صندوق درآمد ثابت عمل میکند و سازوکار آن به گونهای طراحی شده است که مناسب سرمایه گذاران ریسک باشد. در مقابل اما واحد ممتاز صندوق اهرم برای افراد ریسک پذیر مناسب است.

واحد های عادی

واحد های عادی مخصوص سرمایه گذارانی است که قصد پذیرش ریسک بالا ندارند و انتظار یک بازدهی محدود ولی مطمئن را دارند. بازدهی واحد های عادی صندوق اهرمی کاریزما تقریبا بین ۲۰ تا ۳۰ درصد معادل سالانه خواهد بود که بسته به میزان بازدهی سبد دارایی صندوق در این بازه متغیر خواهد بود. این واحد ها به صورت صدور و ابطال انجام میشوند.

واحدهای ممتاز

واحد های ممتاز به صورت قابل معامله در بورس هستند و از طریق سامانه های آنلاین کارگزاری با جستجوی نماد مورد نظر قابل داد و ستد هستند. برای صندوق اهرمی کاریزما واحد های ممتاز با جستجوی نماد اهرم قابل خرید و فروش میباشد.

معرفی

چه صندوقهای اهرمی در حال حاضر در بازار سرمایه وجود دارند؟

در مقابل واحد های ممتاز مناسب افراد جسور و ریسک پذیر است که قصد استفاده از اهرم برای سرمایه گذاری دارند و انتظار بازدهی بالایی از سرمایه گذاری خود دارند. در حال حاضر سه صندوق اهرمی در بازار سرمایه وجود دارد. صندوق اهرمی کاریزما با نماد «اهرم» نخستین صندوق از نوع اهرمی در بازار سرمایه است. دومین صندوق اهرمی بازار سرمایه نیز با نام «توان» به بازار معرفی شده است که متعلق به سبدگردان مفید است. «شتاب» نیز صندوق اهرمی آگاه است که سومین صندوق اهرمی بازار سرمایه است.

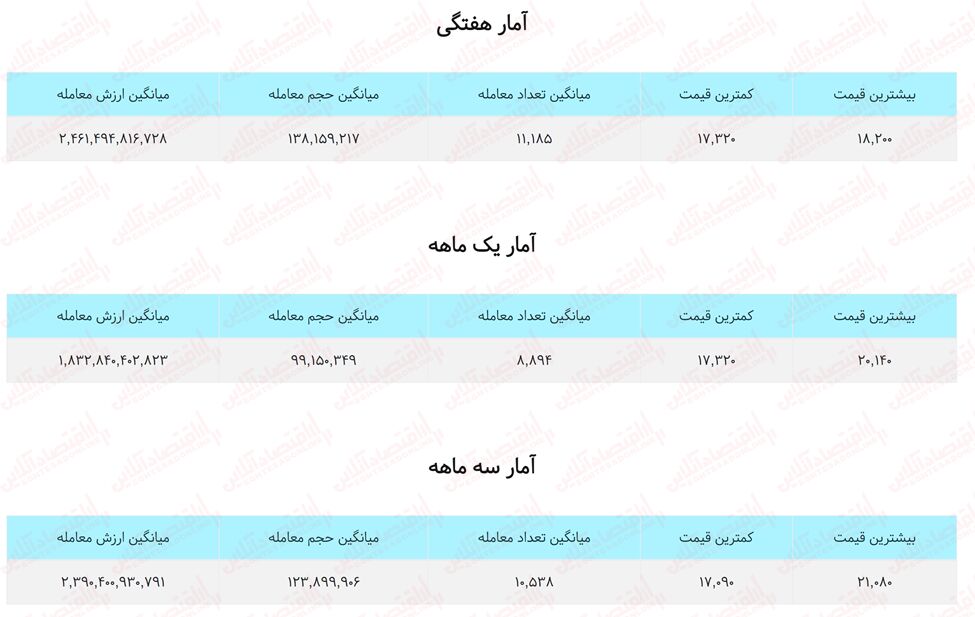

اطلاعات و آمار صندوق:

بررسی نموداری صندوق اهرم:

تایم فریم ساعتی صندوق اهرم با نمای لگاریتمی را مشاهده می فرمایید.

پس از تکمیل یک دیامتریک نزولی و اصلاح قابل توجه قیمت واحد های سرمایه گذاری از محدوده ۲۹۰۰ تومان تا ۱۶۷۰ تومان در بازه اردیبهشت ۱۴۰۲ تا پایان مرداد ۱۴۰۲، وارد یک الگوی صعودی جدید شده ایم. در موج اول این الگو A تا محدوده ۲۱۰۰ تومان رشد داشتیم و سپس موج B شروع شده که می تواند نیز ترکیبی شکل گرفته باشد و در بخش دوم هستیم و تمام نشده است. با رعایت حد حمایت ۱۶۸۰-۱۷۰۰ تومان به ازای هر واحد می توان با اتمام الگوی دیامتریک از این محدوده، شروع موج صعودی C از الگوی بالاتر را داشت.

هدف های مهم این موج ۱۸۲۰-۱۸۸۰۰ و سپس ۲۰۰۰- ۲۱۵۰ پیک مهم قبلی و سپس ۲۳۰۰ و ۲۵۰۰ تومان می باشد. لذا هر چه به حمایت ها نزدیک تر خرید شود ریسک کمتری متحمل خواهیم شد و روند بعدی صعودی است.

نظر شما